总结篇:

24年延续往年以持仓可转债为主,而且以低价可转债为主,收益从年初到10月份一直处于负值,持仓体验糟糕至极,对可转债的信仰几乎崩塌。在这种持续下跌的过程中,也强化了反弹就减仓的思路,在9.24政策转向及后面的10.8号前都是空头心态。一边是这种持续下跌收益率亏损,另一边是房贷利息高位还款,权衡下来当时最优的方案是降低仓位去提前还款,实际也是这样操作的,基本是9.24政策出来之前降低了大部分仓位进行了房贷提前还款。也做足了本年度投资收益亏损的打算。

随后的9.24政策转向及股市逼空上涨,研习了大量的政策分析、大V观点后,空转多,利用持仓的小仓位在低价可转债上加大投入,同时做好几个低价可转债之前的补涨调仓切换,尽可能的增大资金利用率,最终使收益持仓收益慢慢浮出水面,并跑赢银行理财,也算是比较满足。最后12月份在低价转债普遍回归基本面后也减仓购买了大盘ETF,贡献了一点点收益。最终全年收益定格在3.41%。

正应了这段话:

从年初至今一共240个交易日,而全年的涨幅是在6个交易日完成的(9.24-10.8)这六个交易日,上证指数涨了27%。换句话说今年的市场97.5%的时间,都是在无聊的内耗。如果你没抓住这6个交易日,那错过的就是一切。如果你不慌不忙完整得吃到这6个交易日的涨幅,那么意味着大概率你从5月末-9月末经历得是不断下沉的痛苦。

展望篇:

25年依然会很艰难,甚至会更艰难。对于我这种非职业投资选手来说,还是到期收益为正可转债为主,辅助EFT。25年将是大幅震荡的一年,没有安心品种很难拿得住,这也是持有可转债的优势。另外也慢慢感觉到可转债很难获得超额收益,视野也要放宽到国外市场,美股太高,望尘莫及,25年不看好,更看好新兴市场,如沙特、印度。

引用FT中文网的预测:

2025年展望,在政策支持下,中国股市估值将继续有望提升,支持股市震荡走高,虽然过程可能充满大幅震荡。这样的市场对于散户投资者并不友好,投资需要万分小心,“逢低买入逢高减仓”相对于“追高买入止损卖出”可能更恰当一些。

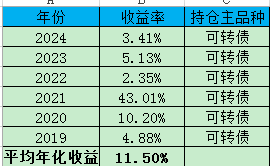

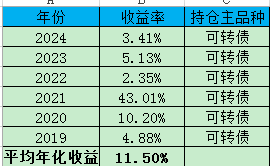

附上历年收益率:

24年延续往年以持仓可转债为主,而且以低价可转债为主,收益从年初到10月份一直处于负值,持仓体验糟糕至极,对可转债的信仰几乎崩塌。在这种持续下跌的过程中,也强化了反弹就减仓的思路,在9.24政策转向及后面的10.8号前都是空头心态。一边是这种持续下跌收益率亏损,另一边是房贷利息高位还款,权衡下来当时最优的方案是降低仓位去提前还款,实际也是这样操作的,基本是9.24政策出来之前降低了大部分仓位进行了房贷提前还款。也做足了本年度投资收益亏损的打算。

随后的9.24政策转向及股市逼空上涨,研习了大量的政策分析、大V观点后,空转多,利用持仓的小仓位在低价可转债上加大投入,同时做好几个低价可转债之前的补涨调仓切换,尽可能的增大资金利用率,最终使收益持仓收益慢慢浮出水面,并跑赢银行理财,也算是比较满足。最后12月份在低价转债普遍回归基本面后也减仓购买了大盘ETF,贡献了一点点收益。最终全年收益定格在3.41%。

正应了这段话:

从年初至今一共240个交易日,而全年的涨幅是在6个交易日完成的(9.24-10.8)这六个交易日,上证指数涨了27%。换句话说今年的市场97.5%的时间,都是在无聊的内耗。如果你没抓住这6个交易日,那错过的就是一切。如果你不慌不忙完整得吃到这6个交易日的涨幅,那么意味着大概率你从5月末-9月末经历得是不断下沉的痛苦。

展望篇:

25年依然会很艰难,甚至会更艰难。对于我这种非职业投资选手来说,还是到期收益为正可转债为主,辅助EFT。25年将是大幅震荡的一年,没有安心品种很难拿得住,这也是持有可转债的优势。另外也慢慢感觉到可转债很难获得超额收益,视野也要放宽到国外市场,美股太高,望尘莫及,25年不看好,更看好新兴市场,如沙特、印度。

引用FT中文网的预测:

2025年展望,在政策支持下,中国股市估值将继续有望提升,支持股市震荡走高,虽然过程可能充满大幅震荡。这样的市场对于散户投资者并不友好,投资需要万分小心,“逢低买入逢高减仓”相对于“追高买入止损卖出”可能更恰当一些。

附上历年收益率:

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号