今天开盘买入价值低估的格力2成仓,等下跌后慢慢加到满仓,结果涨上去了,那就等机会再慢慢加。

格力,2成仓,成本42.69元。

两者轮动的几点迷茫:

1.两者以前走势非常接近,20年4月开始的几年走势相差很大,格力明显滞涨。最近一年又基本趋同了。不知道后面两者走势是否还会趋同。

2. 比值在什么范围内轮动效果好?2020年至今,美的/格力比值从0.8多到超过了2。最近一年1.5多到1.8多。轮动时看历史平均比值,还是最近一年比值,还是一季度?一个月?

3. 确定了参考比值,拉开多大开始轮动?

由于不会回测,只能模糊按30天平均比值作为轮动依据,轮动差距还在考虑中。。。

————————————————————————————————————

2025年总收益:-17.26%,操作非常失败。(随意动手,不按系统操作)

2026年操作:坚持白酒轮动加网格交易。(多看少动,严格按系统操作)

强4(赋分10):2只(茅台权重2)

强3(赋分8):2

强2(赋分6):0

强1(赋分4):0

弱1(赋分-4):0

弱2(赋分-6):5

弱3(赋分-8):2

弱4(赋分-10):9

跌停(赋分-4):0

强弱值:20+16-30-16-90=-100

白酒持续走弱,部分已经到了涨停前位置。

强4(赋分10):5只(茅台权重2)

强3(赋分8):0

强2(赋分6):0

强1(赋分4):0

弱1(赋分-4):5只

弱2(赋分-6):0

弱3(赋分-8):6只

弱4(赋分-10):4只

跌停(赋分-4):0

强弱值:50-20-48-40=-58

龙头白酒连续调整3天。

强4(赋分10):7只(茅台权重2)

强3(赋分8):0

强2(赋分6):0

强1(赋分4):0

弱1(赋分-4):7只

弱2(赋分-6):0

弱3(赋分-8):5只

弱4(赋分-10):1只

跌停(赋分-4):1

强弱值:70-28-40-10-4=-12

强4(赋分10):8只(茅台权重2)

强3(赋分8):0

强2(赋分6):1只

强1(赋分4):0

弱1(赋分-4):5只

弱2(赋分-6):0

弱3(赋分-8):5只

弱4(赋分-10):1只

涨停(赋分4):0

强弱值:80+6-20-40-10=16

强弱值连续两日为正,白酒走出底部的可能性越来越大。古井贡和五粮液还落后不少。一旦翻转弹性大的白酒涨幅肯定会大于茅台。

本周目前网格部分买入5次,卖出6次。没有轮动机会时用网格慢慢降低成本。

强4(赋分10):9只(茅台权重2)

强3(赋分8):0

强2(赋分6):1只

强1(赋分4):0

弱1(赋分-4):3只

弱2(赋分-6):0

弱3(赋分-8):6只

弱4(赋分-10):1只

涨停(赋分4):1只

强弱值:90+6-12-48-10+4=30

9只白酒股站上年线!

强4(赋分10):4只

强3(赋分8):0

强2(赋分6):2只

强1(赋分4):0

弱1(赋分-4):3只

弱2(赋分-6):0

弱3(赋分-8):10只(茅台权重2)

弱4(赋分-10):1只

涨停(赋分4):2只

强弱值:40+12-12-80-10+8=-42

今日古井贡又卖出2格,今年网格交易共买入12格,卖出9格。目前网格部分卖出的盈利可以支付2个多月的融资利息了。

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

白酒不在风口上,咋看咋不顺眼。拿业绩说事,为何很多盈利很少甚至亏损的公司会大涨?白酒即使放缓也是盈利的,目前这种跌法和它们要退市一样。致敬坚守者;

此生很长,白酒不起来我就一直在里面,3-5年可以,10年也行,每年用分红,网格和轮动降低成本。为何重仓一只?头部白酒不会倒闭,何况每年五只白酒价格会有混乱的时候,会带来轮动超额收益。

如果让我重仓一只现在的热点股,打死也不敢。万一被套了,我敢拿它们十年吗?十年后还...

买白酒ETF,更稳妥,

白酒企业退市几家,对整个行业绝对是利好;

释放的市场,可以让剩者活得更长;

用软件监控,等待不管啥原因反转、反弹的白酒行业;

进场,会来广场喊一声;

死扛心态容易崩,去年满仓一只消费股,股息3.5,估值19倍,业绩虽然下滑,但是公司调整渠道后,三季度营收新高,算是反转,每天走的跟银行股一样,三四个月波动不超过5%,扛了一年多,看你们各种赚钱心态崩了,今年卖的差不多了,开始分散投资能问下是啥吗

白酒不在风口上,咋看咋不顺眼。拿业绩说事,为何很多盈利很少甚至亏损的公司会大涨?白酒即使放缓也是盈利的,目前这种跌法和它们要退市一样。此生很长,白酒不起来我就一直在里面,3-5年可以,10年也行,每年用分红,网格和轮动降低成本。为何重仓一只?头部白酒不会倒闭,何况每年五只白酒价格会有混乱的时候,会带来轮动超额收益。如果让我重仓一只现在的热点股,打死也不敢。万一被套了,我敢拿它们十年吗?十年后还会...死扛心态容易崩,去年满仓一只消费股,股息3.5,估值19倍,业绩虽然下滑,但是公司调整渠道后,三季度营收新高,算是反转,每天走的跟银行股一样,三四个月波动不超过5%,扛了一年多,看你们各种赚钱心态崩了,今年卖的差不多了,开始分散投资

赞同来自: pppppp 、horizon668 、bloodq 、caifeng2018 、riyuec 、更多 »

此生很长,白酒不起来我就一直在里面,3-5年可以,10年也行,每年用分红,网格和轮动降低成本。为何重仓一只?头部白酒不会倒闭,何况每年五只白酒价格会有混乱的时候,会带来轮动超额收益。

如果让我重仓一只现在的热点股,打死也不敢。万一被套了,我敢拿它们十年吗?十年后还会存在吗?所以坚决不追热点股。相反白酒我就可以安心拿十年!目标每年单利10%左右就很满足了。

pppppp

- +---++--+-+++++++++++

- +---++--+-+++++++++++

说个扎心的,仅作预测参考;错了就是听个笑话;

加速下跌开启,业绩崩塌,由+变-,变性的干活;

比方

种牛-->骟牛太监牛,你会出价几何;

白酒行业;

主营清晰,国资大头,趋势明朗,非常棒的行业观察体;

部分预报白酒公司开始由盈转亏,

进入下行2阶,亏损崩塌;

下行3阶,即崩溃(有些公司退市,有些公司扛住,缩水,保持平稳运行;)

中间层公司和亏损公司打击最猛,现价估计再打对折,连续亏损的话,则无下限;

茅五汾泸,这4家受到行业估值下行惯性冲击,不断下探,打折会少些,-30%-50%;

未来,3阶后估值回归,业绩萎缩后逐步稳定是常态;盈利重新绽放爆发,概率甚低,不予考虑;

时间跨度,未知;

反弹幅度,1-2倍;足矣;

普通人,吃到50%-80%,肥美;

继续观察,等待2阶加速下跌后探底成功;

欧阳修 - 没有长生稻,也没有荒芜田!

赞同来自: 小猫50128015 、理想已实现

强4(赋分10):0

强3(赋分8):0

强2(赋分6):0

强1(赋分4):2只(酒鬼酒,金徽酒)

弱1(赋分-4):1只

弱2(赋分-6):1只

弱3(赋分-8):3只

弱4(赋分-10):13只(茅台权重2)

强弱值:

8-4-6-24-130=-156

强1:年线之上,MACD在0轴上,金叉(赋分10)

强3:年线之上,MACD在0轴上,死叉(赋分8)

强2:年线之上,MACD在0轴下,金叉(赋分6)

强1:年线之上,MACD在0轴下,死叉(赋分4)

弱1:年线之下,MACD在0轴上,金叉(赋分-4)弱2:年线之下,MACD在0轴上,死叉(赋分-6)

弱3:年线之下,MACD在0轴下,金叉(赋分-8)

弱4:年线之下,MACD在0轴下,死叉(赋分-10)

茅台比重为2,这样相当于20只白酒股票,强弱值在-200到200之间。

今后不定期测算下白酒板块的强弱值,看是否有效?

持仓唯一还在亏损的ETF,就是酒了,酒还能继续持有,是门好生意吗?一直在纠结要不要割光算了。看估值和走势,白酒现在应该是底部区域了,坚持住。况且你的是ETF,比股票风险还低,只要还有白酒这个行业,你的ETF一定会起来的。

现在不用控制风险了吗?没想到白酒跌的这么厉害,为了能网格,杠杆又大了点.最近的5格还是成交股数减半的情况下,否则杠杆更高了。杠杆最高到150%就停止网格(对应维持担保比例300%)。

另外,6月份的分红到账后用于还融资,通过网格一年也可以还掉部分融资。到年底在股价保持现在位置情况下,大约会降到135%左右。明年继续用分红和网格交易还融资,仓位还会降下来。

赞同来自: caifeng2018

实盘持仓:古井贡(145%)

估值前三:古井贡,泸州老窖,五粮液

网格交易:买入8次,卖出5次。

连续9天竟然没有一丝反弹!没有卖出机会,继续耐心等待网格和轮动机会。

实盘持仓:古井贡(135%)

估值前三:古井贡,泸州老窖,五粮液

网格交易:买入4次,卖出5次。

通过网格降低成本。古井贡回测去年一年能卖出150次左右。

1月9日净值:0.8711(因净值小于1,继续接上一年的净值记录)

实盘持仓:古井贡(135%)

估值前三:古井贡,泸州老窖,五粮液

网格交易:买入0次,卖出2次。

持仓:古井贡(140%)

2025年个人操作非常失败,不是说选择了白酒,而是管不住手提前操作,两次大的失误拖累了净值10多个点的收益。

2026年管住手,多看手动,严格执行纪律。

持仓:古井贡92%,五粮液38%,银行2%,总仓位132%

大部分仓位转到古井贡上,开始网格古井贡。新的一年还是在五只白酒中轮动,极少部分仓位轮动银行,为了配置沪市打新的份额。

白酒价格估值排名:(不看基本面,只看价格关系)

古井贡

五粮液

泸州老窖

汾酒

茅台

银行估值排名前10:(综合考虑PB和PE进行估值)

华夏

贵阳

民生

北京

光大

平安

长沙

青农

苏农

浙商

持仓:五粮液(100%),古井贡(30%)。总仓位130%

融资加仓五粮液,并开始网格五粮液。

没想到白酒今年如此弱势,拿住筹码,慢慢等白酒翻转的到来。找机会网格加轮动,慢慢降低成本。

持仓:五粮液(92%),成本128.47,现金8%

仓位全加到五粮液上,很少的现金网格交易,1.5%的格宽,分成25份,目前还能买2份,买完后再跌就开始融资继续网格。

距离换到泸州老窖和古井贡上还有八九个点的差距。

持仓:五粮液(88%),格力(8%)

两周前,把轮动数据拉长了周期回测,发现效果更好。这样短期更低估的茅台用长期数据来看反而比五粮液高估了,所以近期慢慢把仓位调到了五粮液上。目前和五粮液估值接近的是古井贡和泸州老窖,等待近期轮动机会。

以后尽量按数据来,少主观判断,否则会吃大亏。前面数据一直是古井贡最低估,也曾把仓位都调过去了,后来想博个小波动,主观把仓位移到了茅台上,想获得两个点的超额就回到古井贡,结果这次古井贡开始发力,几天时间拉开了15个点的收益!损失惨重,否则净值快到1.2了。

持仓:古井贡(48%),五粮液(46%),茅台(19%)

总仓位:113%,达到最大仓位,不再融资。

对于前期的戒酒令没有引起足够的重视,没想到在大幅下跌的基础上还跌了这么多。目前只能套着,继续等待和海尔轮动的机会。

海尔(24.13),87%仓位

五粮液(140.9),10%仓位

今年如果只轮动格力美的会好一点,现在掉到了海尔的坑里,很久找不到和格力美的轮动机会。海尔只能自己网格交易,希望能降点成本。

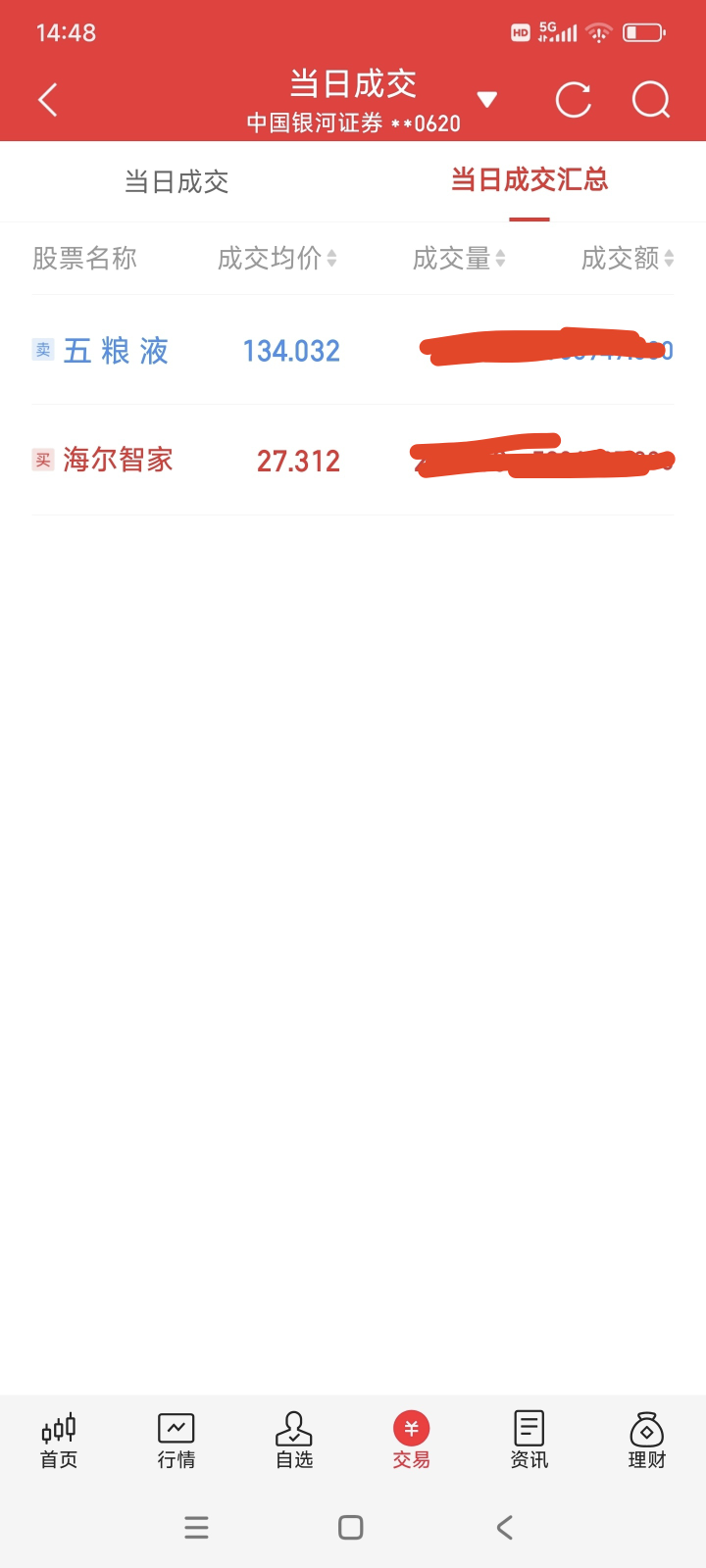

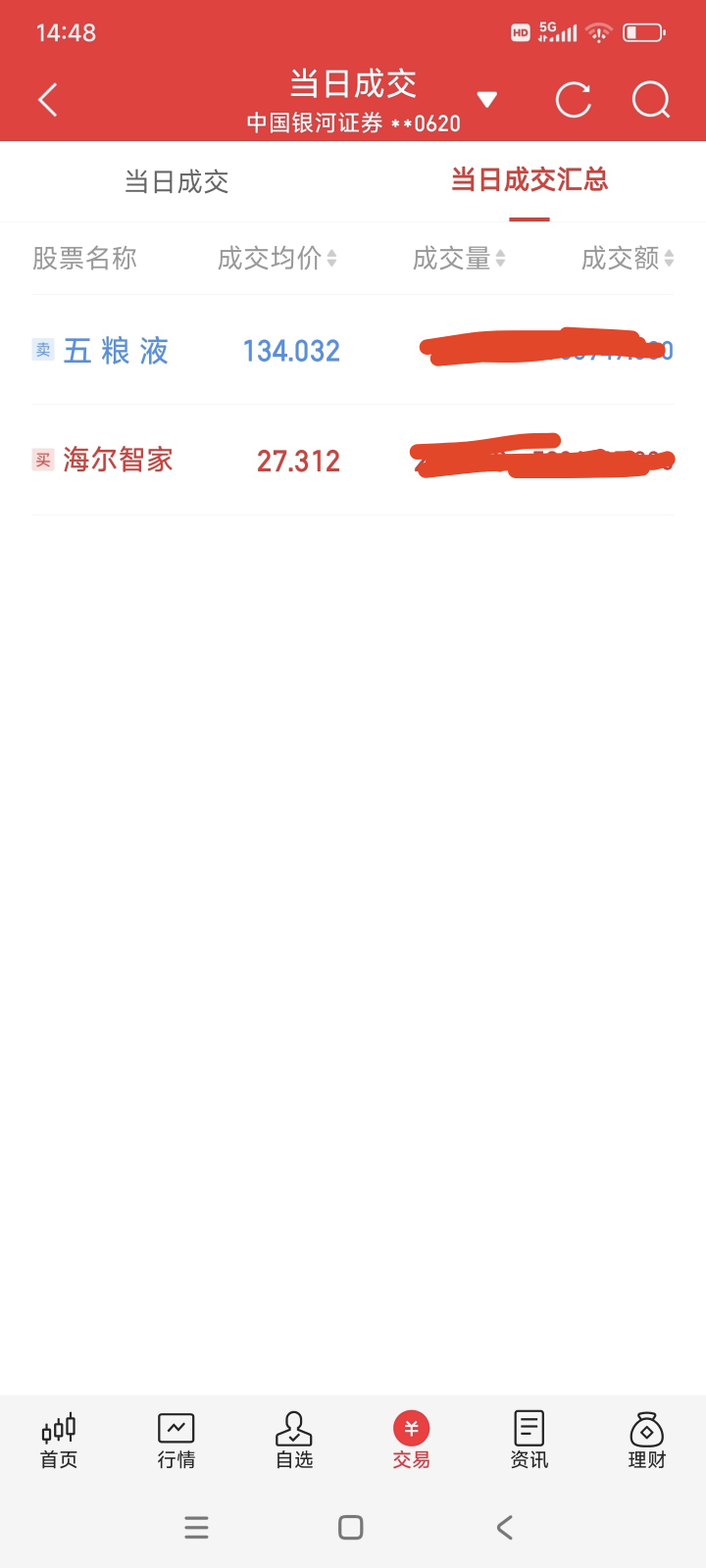

1.24日:27.35卖海,126.84买五。海27.9(47%仓位),五134.15(48%)

1.27日:27.92卖海,127.52买五。海27.99(35%),五127.52(60%)

2.5日:125.64卖五,26.91买。海27.61(48%),五133.66(47%)

2.6日:125.05卖五,26.58买海。海27.47(55%),五135.55(40%)

2.7日:127.59卖五,26.79买。海27.36(65%),五138.08(35%)

2.11日:27.38卖海,126.84买五。海27.37(50%),五134.54(50%)

2.12日:125.77卖五,26.64买海。海27.19(65%),五138.15(35%)

2.13日:130.75卖五,26.76买海。海27.06(85%),五171.15(5%)

2.19日:26.32卖海,41.89买格力。海27.51(55%),格41.79(45%)

2.20日:26.43卖海,41.70买格力。海27.65(48%),格力41.76(50%)

2.24日:26.63卖海,41.32买格力。格力41.48(98%)

3.4日:42.13卖格力,25.9买海尔。海尔成本26.37(97%)

3.5日:26.05卖海尔,128.02买五。海尔26.39(89%),五165.28(7%)

3.7日:26.58卖海,41.89买格。海26.31(53%),格40.03(35%),美69.47(8%)

1.24日:27.35卖海,126.84买五。海27.9(47%仓位),五134.15(48%)

1.27日:27.92卖海,127.52买五。海27.99(35%),五127.52(60%)

2.5日:125.64卖五,26.91买。海27.61(48%),五133.66(47%)

2.6日:125.05卖五,26.58买海。海27.47(55%),五135.55(40%)

2.7日:127.59卖五,26.79买。海27.36(65%),五138.08(35%)

2.11日:27.38卖海,126.84买五。海27.37(50%),五134.54(50%)

2.12日:125.77卖五,26.64买海。海27.19(65%),五138.15(35%)

2.13日:130.75卖五,26.76买海。海27.06(85%),五171.15(5%)

2.19日:26.32卖海,41.89买格力。海27.51(55%),格41.79(45%)

2.20日:26.43卖海,41.70买格力。海27.65(48%),格力41.76(50%)

2.24日:26.63卖海,41.32买格力。格力41.48(98%)

3.4日:42.13卖格力,25.9买海尔。海尔成本26.37(97%)

3.5日:26.05卖海尔,128.02买五。海尔26.39(89%),五165.28(7%)

赞同来自: riyuec

2. 1.24日:27.35卖海,126.84买五。海27.9(47%仓位),五134.15(48%)

1.27日:27.92卖海,127.52买五。海27.99(35%),五127.52(60%)

2.5日:125.64卖五,26.91买。海27.61(48%),五133.66(47%)

2.6日:125.05卖五,26.58买海。海27.47(55%),五135.55(40%)

2.7日:127.59卖五,26.79买。海27.36(65%),五138.08(35%)

2.11日:27.38卖海,126.84买五。海27.37(50%),五134.54(50%)

2.12日:125.77卖五,26.64买海。海27.19(65%),五138.15(35%)

2.13日:130.75卖五,26.76买海。海27.06(85%),五171.15(5%)

2.19日:26.32卖海,41.89买格力。海27.51(55%),格41.79(45%)

2.20日:26.43卖海,41.70买格力。海27.65(48%),格力41.76(50%)

2.24日:26.63卖海,41.32买格力。格力41.48(98%)

3.4日:42.13卖格力,25.9买海尔。海尔成本26.37(97%)

1.24日:27.35卖海,126.84买五。海27.9(47%仓位),五134.15(48%)

1.27日:27.92卖海,127.52买五。海27.99(35%),五127.52(60%)

2.5日:125.64卖五,26.91买。海27.61(48%),五133.66(47%)

2.6日:125.05卖五,26.58买海。海27.47(55%),五135.55(40%)

2.7日:127.59卖五,26.79买。海27.36(65%),五138.08(35%)

2.11日:27.38卖海,126.84买五。海27.37(50%),五134.54(50%)

2.12日:125.77卖五,26.64买海。海27.19(65%),五138.15(35%)

2.13日:130.75卖五,26.76买海。海27.06(85%),五171.15(5%)

2.19日:26.32卖海,41.89买格力。海27.51(55%),格41.79(45%)

2.20日:26.43卖海,41.70买格力。海27.65(48%),格力41.76(50%)

2.24日:26.63卖海,41.32买格力。格力41.48(98%)

1.24日:27.35卖海,126.84买五。海27.9(47%仓位),五134.15(48%)

1.27日:27.92卖海,127.52买五。海27.99(35%),五127.52(60%)

2.5日:125.64卖五,26.91买。海27.61(48%),五133.66(47%)

2.6日:125.05卖五,26.58买海。海27.47(55%),五135.55(40%)

2.7日:127.59卖五,26.79买。海27.36(65%),五138.08(35%)

2.11日:27.38卖海,126.84买五。海27.37(50%),五134.54(50%)

2.12日:125.77卖五,26.64买海。海27.19(65%),五138.15(35%)

2.13日:130.75卖五,26.76买海。海27.06(85%),五171.15(5%)

2.19日:26.32卖海,41.89买格力。海27.51(55%),格41.79(45%)

2.20日:26.43卖海,41.70买格力。海27.65(48%),格力41.76(50%)

1.24日:27.35卖海,126.84买五。海27.9(47%仓位),五134.15(48%)

1.27日:27.92卖海,127.52买五。海27.99(35%),五127.52(60%)

2.5日:125.64卖五,26.91买。海27.61(48%),五133.66(47%)

2.6日:125.05卖五,26.58买海。海27.47(55%),五135.55(40%)

2.7日:127.59卖五,26.79买。海27.36(65%),五138.08(35%)

2.11日:27.38卖海,126.84买五。海27.37(50%),五134.54(50%)

2.12日:125.77卖五,26.64买海。海27.19(65%),五138.15(35%)

2.13日:130.75卖五,26.76买海。海27.06(85%),五171.15(5%)

2.19日:26.32卖海,41.89买格力。海27.51(55%),格41.79(45%)

赞同来自: 喜欢吃蔬菜

1.24日:27.35卖海,126.84买五。海27.9(47%仓位),五134.15(48%)

1.27日:27.92卖海,127.52买五。海27.99(35%),五127.52(60%)

2.5日:125.64卖五,26.91买。海27.61(48%),五133.66(47%)

2.6日:125.05卖五,26.58买海。海27.47(55%),五135.55(40%)

2.7日:127.59卖五,26.79买。海27.36(65%),五138.08(35%)

2.11日:27.38卖海,126.84买五。海27.37(50%),五134.54(50%)

2.12日:125.77卖五,26.64买海。海27.19(65%),五138.15(35%)

2.13日:130.75卖五,26.76买海。海27.06(85%),五171.15(5%)

1.24日:27.35卖海,126.84买五。海27.9(47%仓位),五134.15(48%)

1.27日:27.92卖海,127.52买五。海27.99(35%),五127.52(60%)

2.5日:125.64卖五,26.91买。海27.61(48%),五133.66(47%)

2.6日:125.05卖五,26.58买海。海27.47(55%),五135.55(40%)

2.7日:127.59卖五,26.79买。海27.36(65%),五138.08(35%)

2.11日:27.38卖海,126.84买五。海27.37(50%),五134.54(50%)

2.12日:125.77卖五,26.64买海。海27.19(65%),五138.15(35%)

1.24日:27.35卖海尔,126.84买五粮液。海尔27.9(47%仓位),五粮液134.15(48%)

1.27日:27.92卖海尔,127.52买五粮液。海尔27.99(35%),五粮液127.52(60%)

2.5日:125.64卖五粮液,26.91买海尔。海尔27.61(48%),五粮液133.66(47%)

2.6日:125.05卖五粮液,26.58买海尔。海尔27.47(55%),五粮液135.55(40%)

2.7日:127.59卖五粮液,26.79买海尔。海尔27.36(65%),五粮液138.08(35%)

2.11日:27.38卖海尔,126.84买五粮液。海尔27.37(50%),五粮液134.54(50%)

ST牧羊 - 此人不学无术,贪财好色,与人常做无谓口舌之争,遇事夸夸其谈百无一用,判其投胎南瞻部洲,当一股民,昼则殚精竭虑交易,夜则膏油继晷复盘,终年盘桓于三千点,账户缩水日甚一日,活活亏煞他罢了

赞同来自: kolanta

目前海尔还是最低估的,家电组一直持有海尔。有意思的探索

白酒组五粮液比茅台低估,白酒一直持有五粮液。

因为这两组都属于白马股,切估值在历史低位,为了更好的降低成本,当本组内品种没有轮动机会时,考虑跨组轮动。

1.24日,1.27日家电强于白酒,2成仓位卖出家电轮动到白酒。家电3成仓,白酒6成仓。

春节后海尔大跌,2.5日,2.6日卖出白酒,买入海尔。家电5.5成仓,五粮液4.5成仓。

一般涨跌幅相对于上次买卖...

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号