最近有几位朋友问了几个关于网格的问题,梅姨简单和大家聊聊。

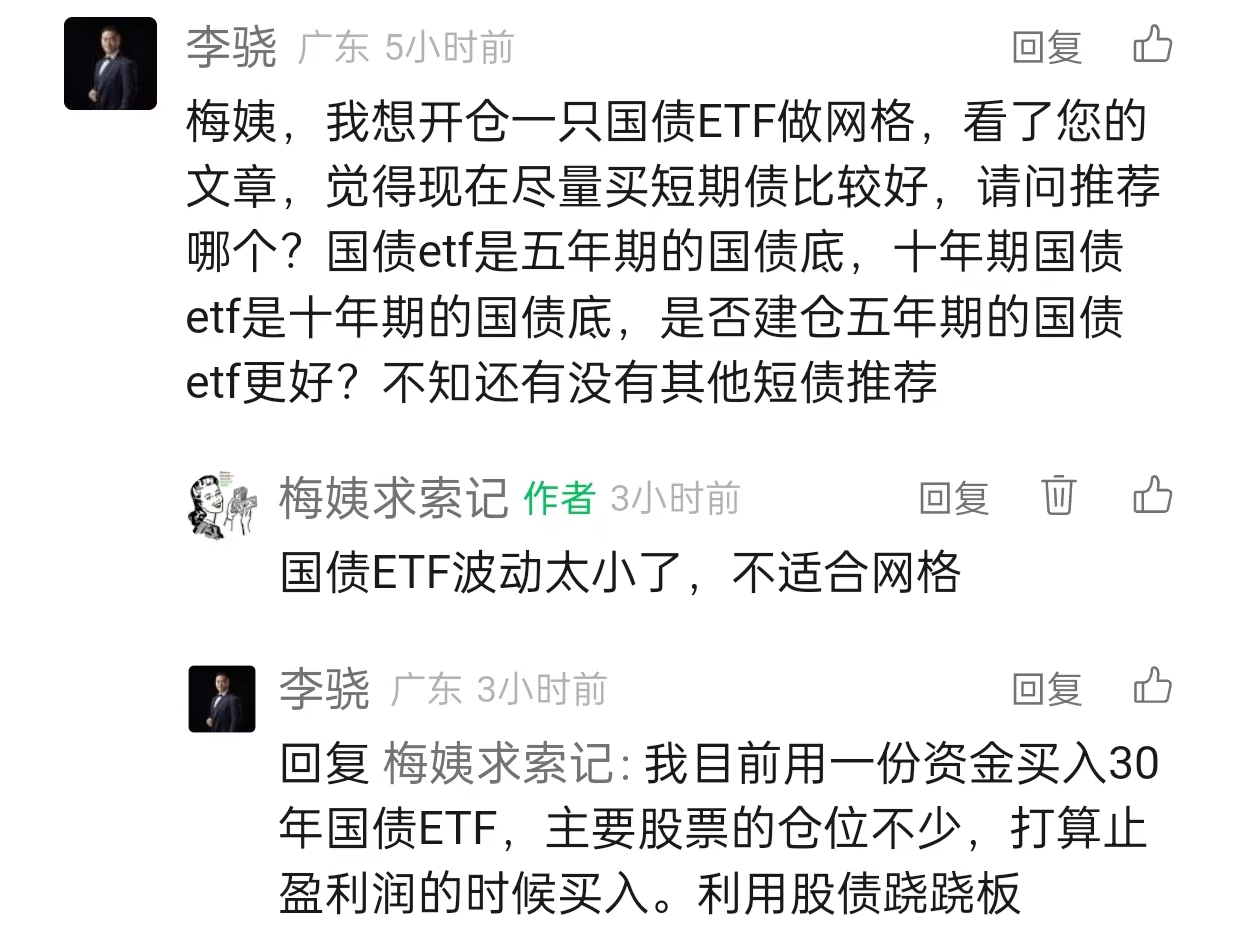

比如下面这位朋友,他想用国债ETF来做网格:

说实话,我没太理解他的目的,感觉知识有点学杂了。

如他所说,他只是想利用股债跷跷板效应,等股市高了买入国债ETF。其实这个思路,就类似梅姨在《指数高估时,我们还能买什么?》中说过的,股债平衡策略。

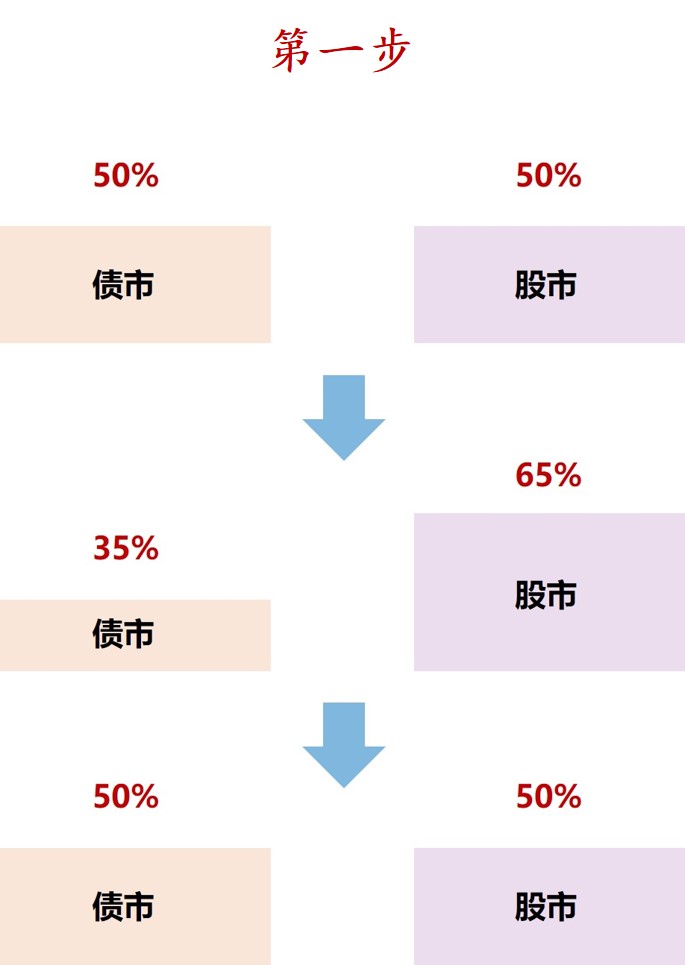

比如说,最开始你可以股票类资产和债券类资产各配置50%,然后设定股票类资产的比重不能超过总持仓的65%。一旦股票类资产上涨,达到这个数,就卖出股票类资产,买入债券类资产,使股票类资产和债券类资产的占比重新回到各占50%。你也不用去考虑这时候股票类资产是高估了还是低估了,只要重新使得他们的配比平衡就好。这就是一个简单的股债自平衡的模型。

而债市就好像我们投资权益类资产时的蓄水池,平时只需要蓄满水,等权益类资产低估再开闸放水即可。

但这位朋友,却想用国债ETF做网格。图的是什么呢?我没搞懂……

大家知道,我们做网格策略,实际就是一种薅羊毛的行为,利用市场的反复震荡,不断薅上下波动的羊毛。

而薅羊毛要眼疾手快,当它震荡到你的区间时,你要快速出手,可劲撸一把,以期能薅下最多的羊毛。

这就需要满足2点。第一点是,你得手速够快,在它震荡回去之前你就要一把薅下,所以,这就要依靠智能工具自动操作,靠人力效率太低;第二点,它的振幅得够大,能反复在你的区间内震荡。如果震荡幅度太小,可能掉下的那几根毛,还不够费力气的。

而这个振幅,梅姨在《时机到了!史上最全网格策略详解(三)》中说过,可以看波动率。而一般我们选择波动率的10%作为网格间距。

比如,以国债ETF(511130)为例,我们可以查到它对应指数的年化波动率只有4%左右。

那你选多大的网格间距呢?0.4%吗?1万元1格的话震荡1格才撸40元,而且这样的话,总预留资金至少10万以上了。

而梅姨在《不要神化网格~》中也说过,网格还有一个问题是,我们不是一直满仓轮动的,它有一个资金覆盖率或者说资金使用率的问题。通常,资金的覆盖率一般是50%-80%左右。

所以按此推算,你10万元资金真正使用的可能也就5万-8万,本来债券收益就低,这样用网格的话,可能还不如你10万满仓持有来的划算呢!

事实是,梅姨专门用智能回测工具粗略回测了一下,确实是跑不赢持有不动的收益。

更甚至,如果你ETF每笔交易还不免5的话,那成本就更高了,当真赚不到什么钱。

不止是国债,还有朋友想用红利ETF做网格。倒不是不行,好歹比国债是强多了!

中证红利ETF近几年波动率好歹还有15%+,比4%的波动率要好太多了。但即便如此,这个波动率也还是太低了……

也还是一样的问题,波动不够大的产品,安心持有可能收益更高。梅姨也简单回测了下,起码近3年确实不如安心持有。网格来网格去,也就赚个热闹。

那到底什么标的适合网格呢?

其实,关于这点,梅姨在《时机到了!史上最全网格策略详解(二)》中开篇就着重讲过。

第一,只有不断波动,上下震荡的品种才适合做网格。单边上涨或者单边下跌的品种都不适合。并且波动越大,越适合,通常至少波动率要达到20%以上才比较适合网格。

第二,网格策略,买卖势必要频繁一些,所以其交易成本自然就越低越好。所以T+0的ETF是最适合的。

第三,选不“死”的品种,下跌有底的品种,因此股票并不适合做网格。某些可转债到可以用网格。

像前面两位朋友提到的国债ETF和红利ETF,其实都算比较稳健,或者说价值型标的,其实还不如选成长型标的,会更适合网格。

所以,每个策略都有它的优缺点,还是要扬长避短呀!

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号