本文是橡树资本联合创始人霍华德·马克斯(Howard Marks)发于2024年8月22日的备忘录《Mr. Market Miscalculates》,原创翻译,主要还是为了自己通读一遍原文。如有错漏还请海涵,欢迎批评指正。以下是正文——

本杰明·格雷厄姆——沃伦·巴菲特在哥伦比亚商学院的老师——在他1949年首次出版的《聪明的投资者》(The Intelligent Investor)一书中,介绍了一位他称之为“市场先生”的家伙:

想象你在一些私人企业中拥有一小部分股份,花了你1000美元。你的一个合伙人,名叫“市场先生”,确实非常的乐于助人。每天他都告诉你他认为你的权益值多少钱,并在此基础上提出要么购买你的权益,要么卖给你额外的权益。有些时候,他关于价值的看法似乎合理和公允——根据你所了解的商业发展和前景来看。另一方面,“市场先生”经常让他的热情或恐惧失控,而他提出的价值在你看来看上去有点愚蠢。当然了,格雷厄姆是用“市场先生”来比喻整个市场。考虑到“市场先生”反复无常的行为,他每天给股票赋予的价格可能会偏离——有时非常偏离——其公允价值。当他过于狂热时,你可以以本质上过高的价格卖给他。而当他过于恐惧时,你可以以根本上过低的价格从他那买入。因此,他的误算为有兴趣利用它们的投资者提供了获利的机会。

关于投资者的缺点有很多可说的,这些年来我也已经分享了很多。但我们在8月第一周看到的市场迅速下跌——以及迅速反弹——迫使我整理了之前关于这个主题说的内容,以及我收藏的一些投资漫画的无价之宝,还加了一些新的观察。

为了布置场景,让我们先回顾下最近的事件。受Covid-19疫情、加剧的通货膨胀以及美联储快速加息的影响,2022年是股票和债券组合最糟糕的年份之一。市场情绪在2022年中左右跌至谷底,投资者对普遍悲观的前景感到沮丧:“我们有通胀,这很糟糕。而提高利率来对抗它肯定会带来一场经济衰退,这也很糟糕。”投资者想不出什么积极因素。

随后情绪有所缓和,2022年底,投资者团结在这一种积极叙事:缓慢经济增长将导致通胀下降,这将使美联储得以在2023年开始降息,带来经济活力和市场收益。股市开始一波大幅上涨,并几乎不间断地持续到本月。尽管2022年和2023年预期的降息仍未实现,但股市中的乐观情绪一直占优。标普500股票指数在截至2024年7月31日的21个月里上涨了54%(未计算分红)。那天,美联储主席杰罗姆·鲍威尔(Jerome Powell)证实,美联储向着降息更近了一步,而经济增长和股市的进一步升值似乎也走上正轨。

但就在那同一天,日本银行(Bank of Japan)宣布了超17年来最大的短期利率上调(达0.25%之多!)。这震惊了人们已经关注了一年多的日本股市。此外,重要的是,这一声明对从事“套息交易”的投资者造成了灾难。多年来,日本的无限小——经常是负——的利率,意味着人们可以在日本以极低的利率借款,并将借来的资金投资于任何数量的资产,在日本和其他地方,都有望获得更高的回报,获得“正利差”(又名“免费资金”)。这导致了高杠杆持仓的建立。加息1/4点就可以要求一些此类头寸平仓,这似乎有些奇怪。但它确实如此,导致了各种资产类别的主动抛售,因为那些参与这种做法的人转而削减杠杆。

第二天开始,美国公布了喜忧参半的经济消息。8月1日,我们获悉制造业采购经理人指数下降,而首次申请失业救济数上升了。另一方面,企业利润率继续保持看上去良好,而生产率的增长也意外的好。一天之后,我们获悉就业增长放缓,而招聘增长低于预期。7月底失业率站上4.3%,高于2023年4月的低点3.4%。以历史标准衡量的话这仍然很低,但是,根据突然流行起来的“萨姆规则”(Sahm Rule)(不要向我抱怨;我也从来没听说过这个),自1970年以来,在经济未已然衰退的情况下,三个月平均失业率从前12个月的低点上升了0.5个百分点或更多,还从未出现过。大约同一时间,沃伦·巴菲特(Warren Buffett)的伯克希尔·哈撒韦(Berkshire Hathaway)宣布已出售了其大量持有的苹果公司股票的很大一部分。

总之,这个消息构成了三重打击。由此产生的乐极生悲引发了股市的大幅下挫。标普500在连续三个交易日——8月1日、2日和5日——下跌累计达6.1%。几十年来我所目睹的错误是如此明显,以至于下面我忍不住将它们分分类。

市场波动的背后是什么?

8月的头两天,我在巴西,在那里人们经常让我解释下突然的崩盘。我让他们参考我2016年的备忘录《在沙发上》(On the Couch)。其关键观察是,在现实世界中,事情在“挺不错”和“不太好”之间波动,但在投资中,人们的看法往往在“完美无瑕”和“无药可救”之间摇摆。这大概说明了关于这个话题你所需要知道的80%。假如现实变化如此之小,为什么对价值的估计(这就是证券价格所应该是的东西)变化如此之大?答案与情绪的变化有很大关系。正如我33年前在我的第二篇备忘录中所写的:

证券市场的情绪摆动类似于一个钟摆的运动……在狂热和沮丧之间,在庆祝积极的发展和沉迷于消极因素之间,以及因此在价格过高和价格过低之间。这种摆动是投资界最可靠的特征之一,投资者的心理似乎在极端上花费的时间要比在“幸福的中间”上的多得多。(《第一季度业绩表现》,1991年4月)情绪摆动很大程度上改变了投资者对事件的看法,导致价格疯狂波动。当价格像本月初那样暴跌时,并不是因为情况突然变得糟糕。相反,他们被认为是糟糕的。有几个因素促成了这一进程:

- 对情感账簿一边事物的高度认知,

- 忽视另一边事物的倾向,以及

- 类似地,用符合盛行叙事的方式来解释事物的倾向。

这意味的是,在好的光景,投资者执着于积极因素,忽略消极因素,并好意地解读事物。然后,当钟摆摆动,他们就做相反的事情,产生戏剧性的效果。

支撑经济学的一个重要思想是理性预期理论,Investopedia(投资百科)将其描述如下:

理性预期理论……假定个人将其决策基于三个主要因素:他们的人类理性、他们可得的信息,以及他们过去的经验。假如证券价格真的是对数据进行理性、冷静评估的结果,想必一条负面信息可能会使市场下跌一点,而下一条这样的信息会使再下跌一点,以此类推。但相反,我们看到,一个乐观的市场能够忽略个别的坏消息,直到大量坏消息聚集,达到一个临界点,乐观主义者便投降,然后一场崩盘开始。Rudiger Dornbush关于经济学的名言在这里非常适用:“……事情发生的时间比你想象的要长,然后又发生得比你想象的更快。”或者就像我的合伙人Sheldon Stone说的:“气球中的空气出来的速度比进去时快多了。”

这一过程的非线性本质表明,某种与理性截然不同的东西在起作用。特别是,正如在生活的许多其他方面一样,认知失调在投资者心理中起着很大的作用。人类大脑天生就会忽略或拒绝与先前信念不一致的传入数据,而投资者尤其擅长于此。

正好我们在谈论非理性这个话题,我一直在等待机会分享以下2022年6月13日的截图:

这是市场上艰难的一天:由于美联储和其他央行的行动,利率在上升,于是资产价格因此承受着巨大压力。但是看看这张表。所有国家的股指都大幅下跌。每种货币相对于美元都下跌了。所有大宗商品都在下跌。只有一样事物是上升的:债券收益率……这意味着债券价格也在下跌。就没有一种资产或一个国家的价值那天没下跌的吗?黄金怎么样,人们认为黄金在困难时期应该表现良好?我这里的观点是,在市场大幅波动期间,没有人进行理性分析或做出区分。他们只是把婴儿和洗澡水一起倒掉,主要因为心理摆动。正如那句老话说的,“在危机时刻,所有相关性都到1。”

此外,表中的数据还显示了在极端波动期间经常出现的另一种现象:传染。美国市场出了什么问题。欧洲投资者将其视为麻烦的信号,所以他们抛售。亚洲投资者察觉到一些负面的事情即将发生,因此他们在隔夜抛售。而当美国投资者第二天早上进场时,他们被亚洲的负面发展吓坏了,这证实了他们的悲观倾向,所以他们抛售。这很像我小时候我们玩的电话游戏:信息在链条传递的过程中可能被误解,但它仍然会鼓励毫无根据的行为。

当心理剧烈摆动,无意义的陈述都可以被赋予分量。因此,在本月早些时候的三天下跌中,人们观察到外国人卖出的日本股票比买入的多,投资者的反应好像这意味着什么。但如果外国人总体上卖出,那么日本投资者肯定是总体上买入。这两种现象中的任何一种应该被认为比另一种更重要吗?如果是的话,哪一个呢?

在理性分析方面,使事情更加复杂的是,投资界的大多数发展都可以被正面或负面地解释——取决于当时的主流情绪。

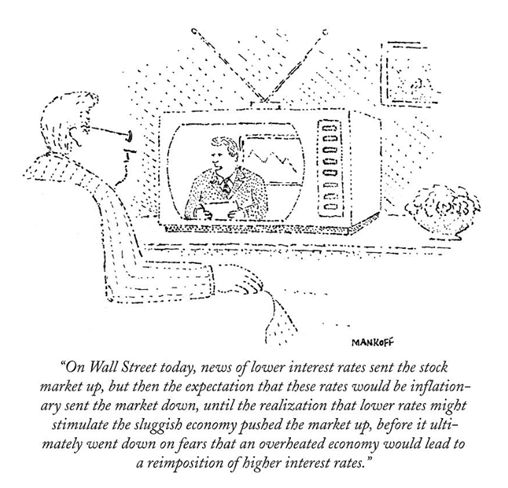

“今天在华尔街,降低利率的消息使股市上涨,但随后这些利率可能会引发通货膨胀的预期,又导致股市下跌,直到人们意识到降低利率可能会刺激疲软的经济,市场再次被推高,但在担心经济过热会导致重新实施更高利率的恐惧下,股市最终下跌。”

另一幅经典漫画用更少的文字总结了这种模棱两可。它非常适用于启发这篇备忘录的市场震荡。

“昨天对市场有利的一切,今天都不再有利了。”

误算的另一个来源是投资者倾向于乐观情绪和一厢情愿。投资者总体——尤其是股票投资者——从定义上讲——必须是乐观主义者。除了那些有积极期望(和/或对财富增长有强烈欲望)的人,还有谁会因为将来可能得到更多的回报而愿意今天投出钱呢?

查理·芒格(Charlie Munger)——沃伦·巴菲特(Warren Buffett)的已故合伙人——经常引用古希腊政治家狄摩西尼(Demosthenes)的话:“没有什么比自欺欺人更容易的了。因为各人所愿的,他也必信是真的。”一个很好的例子是“金发姑娘思维”:相信经济既不会强劲到引发通胀,也不会疲软到陷入衰退。事情有时会以这种方式发展——就像当前的情况可能会的那样——但远没有投资者假定的那么频繁。倾向于积极的预期,鼓励投资者方面的激进行为。而假如这种行为在好的光景得到回报,更多的激进行为通常继而出现。投资者很少意识到(a)好消息的持续可能有一个限度,或者(b)一波上涨可能如此强劲以至于过度,导致不可避免的下跌。

多年来,我一直引用巴菲特的话,告诫投资者要克制自己的狂热:“当投资者忘记掉企业利润平均增长7%的事实时,他们倾向于会陷入麻烦。”换而言之,如果企业利润平均增长7%,那么假如股市在一段时间内上涨20%每年(就像1990年代那样),投资者难道不应该开始担心吗?我认为这是一句很好的名言,于是我问巴菲特他什么时候说的。不幸的是,他回答说他没说过。但我仍然认为这是一个重要的警告。

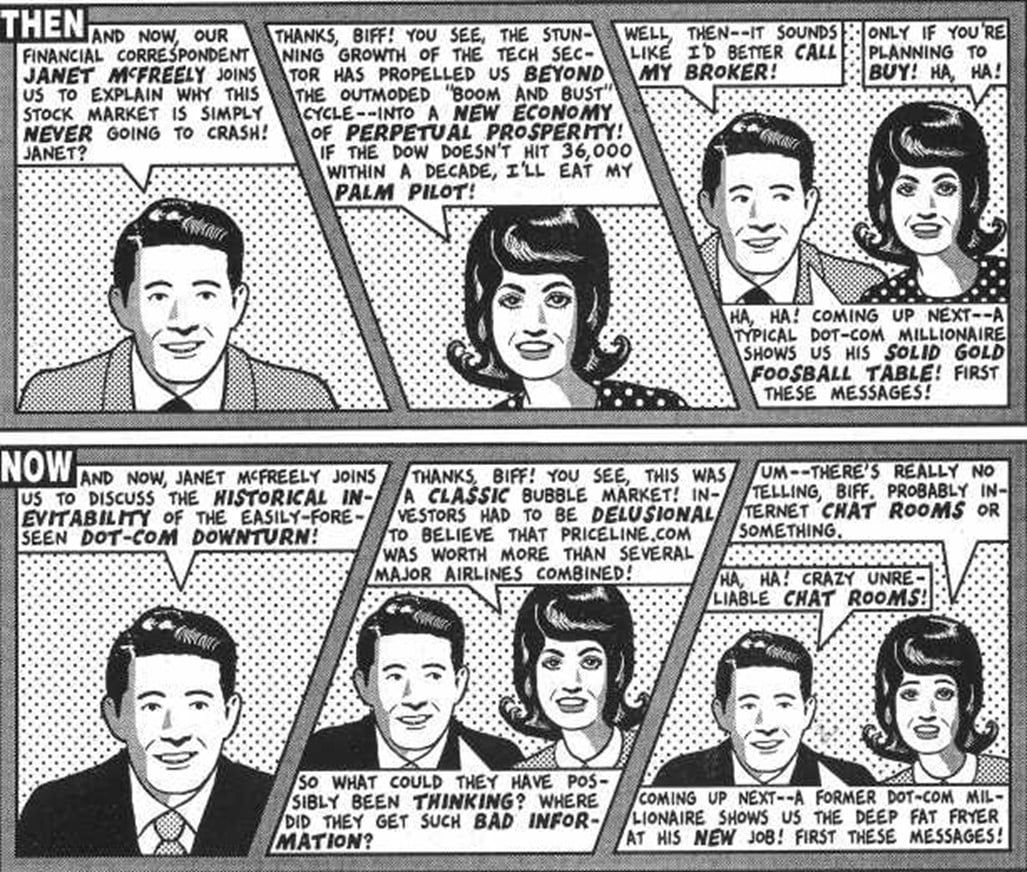

这种不准确的回忆让我想起了John Kenneth Galbraith对金融狂热最重要原因之一的尖锐论述:“金融记忆的极度短暂性。”正是这种特质,让乐观的投资者能够采取激进的行为,不受过去这种行为所导致后果的影响。此外,它使投资者很容易忘记过去的错误,并基于最新奇迹般的发展而愉快地投资。

当年:

“现在,我们的金融通讯员Janet McFreely加入我们来说明下为什么这个股市就是永远不会崩盘!Janet?”

“谢谢,Biff!你看,科技板块的惊人成长推动我们超越了过时的‘繁荣和萧条’周期——进入一个永恒繁荣的新经济!如果道琼斯指数不在十年内触及36000点,我就吃了我的掌上电脑!”

“好吧,那么——听起来我最好打电话给我的经纪人!”“只要你是计划要买的话!哈哈!”“哈哈!接下来——一位典型的‘.com’百万富翁向我们展示他的纯金桌上足球桌!首先是这些消息!”

如今:

“现在,Janet McFreely加入我们来讨论下显而易预见的‘.com’衰退的历史必然性!”

“谢谢,Biff!你看,这是一个典型的泡沫市场!投资者相信‘priceline.com’比几家主流航空公司加起来都更值钱,肯定是妄想了!”“所以他们一直都在想什么呢?他们是从哪里得到这样糟糕的信息的?”

“呃——真不好说呢,Biff。也许是互联网聊天室之类的。”“哈哈!疯狂的不可靠的聊天室!”“接下来——一位前‘.com’百万富翁向我们展示他新工作的深油炸锅!首先是这些消息!”

最后,投资界可能会不那么不稳定,假如存在一些不可变规则的话——比如支配引力的那种规则——可以指望总能产生同样的结果。但实际上并没有这样的规则,因为市场并不是建立在自然法则之上,而是建立在投资者心理变化的流沙之上。

例如,有一句流传已久的谚语说我们应该“在流言时买入,在消息时卖出”。也就是说,有利预期的引入是一个买入信号,因为预期往往会持续上升。然而,当消息到来时就结束了,因为上涨的动力已经实现,没有进一步的好消息可以把市场带到更高位了。但在一个月前的无忧无虑的环境中,我跟我的合伙人Bruce Karsh说,也许盛行的态度已经变成了“在流言时买入,在消息时买入”。换而言之,投资者表现得好像一直都是买入的好时机。理性地说,一个人不应该把有利事件的可能性计入两次:在事件的可能性被引入的时候,以及事件发生的时候。但狂热可以压倒人们。

在我的档案中最早的剪报之一的摘录中,可以看到缺乏有意义的指导原则的另一个例子:

一个持续的巩固和群组轮动的模式表明,应该更加重视在相对弱势时买入股票,在相对强势时卖出。这与之前一些强调相对强势时被证明有效的情况形成了鲜明对比。”(Loeb, Rhoades & Co., 1976年)简而言之,有时候涨得最多的东西应该被预期会继续涨得最多,而有时候涨得最少的东西应该被预期涨得最多。你们很多人可能会说“废话啦”。底线是:可供投资者遵循的有效的规则很少。卓越的投资总是归结于熟练的分析和卓越的洞见,而不是遵循于公式和指导原则。

易变的心理、扭曲的感知、过度的反应、认知的失调,急速的传染,非理性、一厢情愿、健忘,以及缺乏可靠原则。那是一长串的弊病。它们共同构成了市场极端高点和低点的主要原因,并对在其之间的剧烈波动负有责任。本·格雷厄姆(Ben Graham)说,在长期,市场是一台称重机,会评估每种资产的价值,并赋予一个恰当的价格。但在短期,它只是一台投票机,而推动它的投资者情绪剧烈摆动,包含着极少的理性,每日赋予的价格往往反映着极少的智慧。

我将重复我在过去两篇备忘录中说过的一些内容,而不是尝试重新发明轮子:

特别是在下跌的时候,许多投资者归因于市场的智慧,并指望它告诉他们正在发生什么以及对此该如何做。这是你所可能犯的最大错误之一。正如本·格雷厄姆所指出的,日常市场并不是基本面分析师;它是投资者情绪的晴雨表。你不能对它太当真。市场参与者对基本面真正发生了什么的洞见有限,而可能在他们买卖背后的任何情报,都被他们的情绪摆动所掩盖了。如果将近期全球下跌解读为市场“知道”艰难时期就在前方,那将是错误的。(《这并不容易》(It’s Not Easy),2015年9月)市场波动于其最易变的参与者的一时兴起:他们愿意(a)在消息很好且狂热高涨的时候,以较之前价格的一个高溢价买入,以及(b)在消息很糟且悲观情绪弥漫的时候,以较之前价格的一个大折扣卖出。因此,正如我在《在沙发上》中所写的,每隔一段时间,市场就需要去看一趟心理医生。

我的底线是,市场不会每日评估内在价值,而在危机期间它们肯定干得不好。因此,市场价格变动并不能说明多少基本面。即使在投资者受基本面而非心理驱动的最好时期,市场也就展示出参与者所认为的价值多少,而不是真正的价值几何。价值是市场比普通投资者并不多了解一点的东西。而来自平均投资者的建,议显然不能帮助你成为一个高于平均的投资者。

基本面——关于经济、公司或资产的前景——每日并不会有多大变化。因此,每日的价格变化主要是关于(a)市场心理的变化,以及因此(b)谁想拥有或不拥有某种东西的变化。每日价格波动越大,这两种说法就变得越有效。大幅波动表明心理正在彻底变化。(《市场知道什么?》(What Does the Market Know?), 2016年1月)

重要的是,应注意到,正如我的合伙人John Frank指出的,与拥有每家公司的总人数相比,在泡沫时期推高价格或在崩盘期间压低价格所需的人相对较少。一家一个月前价值100亿美元的公司的股票,现在交易价格意味着其估值120亿美元或80亿美元,这并不意味着整个公司都会以这个价格换手;只是微小一点。无论如何,一些情绪激动的投资者可能会对价格产生远超应有的变动。

你所能做的最糟糕的事,就是当其他投资者开始这些非理性疯狂时加入其中。了解市场如何运作加持之下,站在一旁茫然地观看要好得多得多。但更好的是,看清“市场先生”的过度反应,并迁就他,在他不管价格多高都渴望买进的时候卖给他,在他拼命想要脱身的时候从他那买进。下面是在我前面提及的“市场先生”介绍之后,本·格雷厄姆继续说的:

如果你是一个谨慎的投资者或一个明智的商人,你会让市场先生的每日沟通决定你对你在企业中1000美元权益的价值的看法吗?除非你同意他的观点,或者你想和他交易。当他给你一个高得离谱的价格时,你可能很乐意都卖给他;当他给你的价格很低时,你同样乐意从他那买入。但在其他时候,你会更明智地形成自己对所持股份价值的看法,基于该公司有关其运营和财务状况的完整报告。换而言之,当价格偏离内在价值时,投资者的主要任务是注意到这一点,并搞清楚如何做出反应。情绪?不。分析?是的。

2024年8月22日

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号