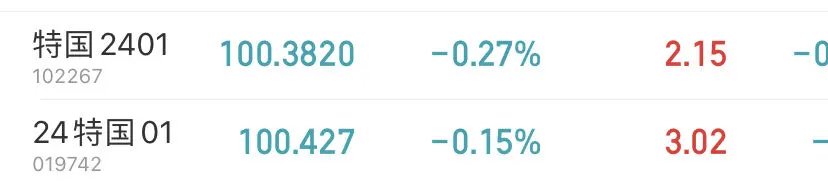

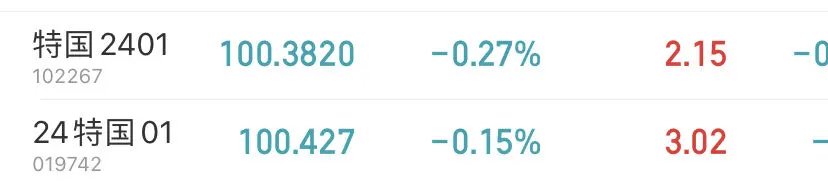

当前,2024年发行的首期超长期特别国债(一期)上市交易了,该债券同时在上交所固定收益平台(代码019742.SH)、深交所综合协议平台(代码102267.SZ)、银行间债券市场(代码2400001.IB)和柜台市场(代码2400001.BC)交易。

同一国债分别在银行间、交易所和柜台三个市场交易,在市场分割的环境下,同一国债在银行和交易所的简称、代码、交易价格也不一致,登记结算机构不相同(中央结算公司≠中证登)。

当交易所、银行间债券价差较大时,理论上就可通过转托管实现套利。那么不同代码、不同登记结算中心,是否真的可以转托管呢?

我查找相关政策依据,同时也咨询了多个银行、券商。政策和制度上的依据是有的,财政部此前制定了《国债跨市场转托管业务管理办法》)。依据这个《办法》,个人投资者可以在二级市场购买国债,通过转托管机制,实现不同市场间的转移交易。

至于说跨市场转托管的费用,按照该《办法》,转托管费用不高于转出国债面值金额的0.005%,单笔国债转托管费用不低于10元,不高于1万元。可流通国债转托管为T+1。

依据:《中国证券登记结算有限责任公司国债跨市场转托管业务操作指引》。

个人需要去柜台办理,提交材料:

(一)《债券跨市场转托管申请书》;

(二)个人投资者须提交身份证明文件及复印件。

不过当前债券的转托管机制尚处于不太顺畅的阶段,券商、银行,对于是否能实现国债的跨市场转托管并无太多经验。普通投资者如果想获得这项服务,还需要去柜台找工作人员尝试进行办理。

在低利率环境之下,跨市场套利有一定的投资机会。追求稳健投资的,可以尝试进行多个市场的国债套利,把握更多价格异动中的投资机会。

同一国债分别在银行间、交易所和柜台三个市场交易,在市场分割的环境下,同一国债在银行和交易所的简称、代码、交易价格也不一致,登记结算机构不相同(中央结算公司≠中证登)。

当交易所、银行间债券价差较大时,理论上就可通过转托管实现套利。那么不同代码、不同登记结算中心,是否真的可以转托管呢?

我查找相关政策依据,同时也咨询了多个银行、券商。政策和制度上的依据是有的,财政部此前制定了《国债跨市场转托管业务管理办法》)。依据这个《办法》,个人投资者可以在二级市场购买国债,通过转托管机制,实现不同市场间的转移交易。

至于说跨市场转托管的费用,按照该《办法》,转托管费用不高于转出国债面值金额的0.005%,单笔国债转托管费用不低于10元,不高于1万元。可流通国债转托管为T+1。

依据:《中国证券登记结算有限责任公司国债跨市场转托管业务操作指引》。

个人需要去柜台办理,提交材料:

(一)《债券跨市场转托管申请书》;

(二)个人投资者须提交身份证明文件及复印件。

不过当前债券的转托管机制尚处于不太顺畅的阶段,券商、银行,对于是否能实现国债的跨市场转托管并无太多经验。普通投资者如果想获得这项服务,还需要去柜台找工作人员尝试进行办理。

在低利率环境之下,跨市场套利有一定的投资机会。追求稳健投资的,可以尝试进行多个市场的国债套利,把握更多价格异动中的投资机会。

1

赞同来自: fengxubryan

@目标140

谢谢。那因每天报价一次产生的因日内大幅波动可能带来的潜在机会这块有没有实践过?主要受限是额度还是说交易金额过大会被银行拒绝?这块我没实践过。基本上银行收回的价格比交易所低,卖你的价格比交易所高。 他说的某一段时间内银行价格比交易所低的情况我只发现一次,因为差价太小还要跑银行去转托管就没弄了,也没做深入研究,我只发首发的时候100价格去抢了二次转交易所卖掉。续发的实际上就是市场利率了。如果你有软件检测倒是可以监测尝试下。

2

赞同来自: 腊肠狗i 、fengxubryan

在这里我要对前面的回复进行一下修正。同时也对产生问题的原因进行一下说明。此前我一直认为从柜台债转托管到交易所是行不通的,直到买了某网红的书以后又对这个问题进行了再次研究。

先说一下为什么过去我会认为行不通。我对这个问题的研究应该是2017-2018年做的。当时主要查询了财政部官网国债专栏、中债登官网的相关制度。以上网站可查内容只有2016年发布的柜台债券管理相关办法。这些办法中提到的转托管仅限在柜台债券开办银行之间的转托管和同一开办银行同名账户之间的转托管。例如从工行转托管到建行。时至今日,以上网站仍然也只有这些内容。

除此以外,我还找到我的同学,某股份制银行的债券交易员请教和确认,当时给的反馈也是柜台债无法转托管到交易所。彼时就作罢了。

看了网红的书以后我又对相关信息进行了检索。如果按照2002年发布的国债转托管相关办法,这个办法也没有被废止。确实是能够实现柜台国债转托管到交易所。目前在中债登官网仍未找到相关的操作指引反而是在中登官网找到了从交易所转托管到柜台的指引。

综上,我认为国债在柜台和交易所之间的转托管大概率是存在实施的可能行的,但还需要进一个联系中债登的客服咨询相关操作的细节,同时更重要是是要了解各个开办银行对于此操作的支持情况。

先说一下为什么过去我会认为行不通。我对这个问题的研究应该是2017-2018年做的。当时主要查询了财政部官网国债专栏、中债登官网的相关制度。以上网站可查内容只有2016年发布的柜台债券管理相关办法。这些办法中提到的转托管仅限在柜台债券开办银行之间的转托管和同一开办银行同名账户之间的转托管。例如从工行转托管到建行。时至今日,以上网站仍然也只有这些内容。

除此以外,我还找到我的同学,某股份制银行的债券交易员请教和确认,当时给的反馈也是柜台债无法转托管到交易所。彼时就作罢了。

看了网红的书以后我又对相关信息进行了检索。如果按照2002年发布的国债转托管相关办法,这个办法也没有被废止。确实是能够实现柜台国债转托管到交易所。目前在中债登官网仍未找到相关的操作指引反而是在中登官网找到了从交易所转托管到柜台的指引。

综上,我认为国债在柜台和交易所之间的转托管大概率是存在实施的可能行的,但还需要进一个联系中债登的客服咨询相关操作的细节,同时更重要是是要了解各个开办银行对于此操作的支持情况。

0

楼主套利的想法太迟了,这个可能银行自己的内线早就数钱了。我认为对于客户的实际意义在于避免银行卖空,因为客户的交易对手是客户开户的银行,你买的国债未必在中登集中托管且还可能就是个数字啊。我以为整个体系不适合公众参与,因为没有国债法、交易不是集中交易、交易价格仅由交易对手单方提出。只能呵呵。

3

赞同来自: fengxubryan 、happysam2018 、兜里响铛铛

这块前几年我也研究过。

对个人两个交易所之间的转托管是可行的。柜台市场与交易所之间的转托管不可行。

对私募产品,如果管理人能开银行间权限(有一定难度)。银行间与交易所之间,两个交易所之间转托管都是可行的。

对个人两个交易所之间的转托管是可行的。柜台市场与交易所之间的转托管不可行。

对私募产品,如果管理人能开银行间权限(有一定难度)。银行间与交易所之间,两个交易所之间转托管都是可行的。

3

赞同来自: dxhy165 、happysam2018 、兜里响铛铛

转托管需要时间,而且我记忆中并不是1天就能到(刚请教了专业人士,确实是+1到账),这个就一定程度上降低了套利的机会。另外,银行间市场的交易主要是机构之间一对一交易(其中大部分交易又是通过货币中介或者撮券机构撮合交易来完成),没有连续竞价交易,这对散户来说更是不太可能了。

楼主的三个字勾起了我做自营会计那些年的惨痛记忆。

楼主的三个字勾起了我做自营会计那些年的惨痛记忆。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号