腾讯股价于2021年初冲高到700多,随后是长达三年的跌跌不休。在股价上涨的过程中充满赞美,各种理性的担心在大涨中不值一驳;在股价下跌的趋势中,各种信息的解读总是悲观或非理性。

梳理有关腾讯大股东减持与股票回购的争论,典型的问题如下:

1)大股东的减持也翻倍,股价仍然受到打压;

2)大股东配合美丽国打压国内科技龙头股,会持续多年减持直到清仓腾讯;

3)腾讯边股权激励边回购,股本没有减少反增加,股东的权益被摊薄;

2021年8月份,腾讯在时隔22个月后又开启回购,金额从每天1个亿到2个亿、再到3个亿。2022年6月大股东长期减持计划实施后,腾讯的回购金额从3亿逐步提升到3.5亿与4亿。去年底腾讯股价大跌的那段时间,每天的回购金额又提升到了5~10亿。按图1的两个相邻时间大股东的股数变化以及期间的成交均价,可以准确估算期间大股东减持的金额。如22/6/30~9/8号期间,大股东总共减持了178.3亿港币。腾讯的回购金额是公开数据,同期总共回购了79.8亿港币。按交易日计算,期间大股东日均减持4.3亿元,腾讯日均回购3.0亿元。腾讯日均回购1是按实际回购的天数、日均回购2是按腾讯交易的天数,由于财报发布前不能回购,所以可交易的天数大于或等于实际回购的天数,日均回购2则小于日均回购1。

从图2中可以看出,自2022年初至2023年一季度,大股东减持力度很大,平均每个交易日减持4.4亿元,同期腾讯平均每个交易日回购1.7亿元,明显少于大股东的减持。但2023年中后大股东减持力度明显减少,平均每个交易日减持1.9亿,同期腾讯每个交易日回购2.2亿元。按腾讯最新财报会的表态,今年回购金额将超过1000亿,按可以回购的日期计算,平均每日需回购超过8亿元;即使分摊到全年250交易日,平均每日回购大于4亿元。大股东的减持强度慢慢降低,而腾讯的回购强度增加一倍,腾讯2024年的回购数量极可能多于大股东的减持数量,两者合力的结果更可能是推升股价。

Prosus是上市公司,上图雪球网友“仓总嘉措”从网上公布的信息统计,大股东Prosus及其母公司在2022年6月28号开始减持腾讯同时买入自家公司股票,消息公布后两家公司的股价一周上涨20%多,而腾讯则下跌7.76%,Prosus的低估有明显改善。上小节图中自2022/6/28~9/8日,大股东减持腾讯共计191.2亿港元,按7.8:1折合成美元是24.5亿美元,而上图同期内两家公司共花费35.4亿美元买入自家股票,甚至是高于腾讯股票的金额。

持有Prosus公司的股东们间接持有腾讯,他家部分股东将Prosus的股票低价卖给该公司也即等于低价卖出腾讯。而Prosus公司减持估值相对更高些的腾讯再买入极度低估的自家股票,两者相抵后Prosus公司剩余股东持有更多的腾讯权益。打个简单的比方,Prosus公司原有30个股东共持有30%的腾讯股票,每人享有1%的腾讯权益;现在有20个股东共持有24%的股票,但每人享有1.2%的腾讯权益。

股权激励将员工与公司的长期利益绑在一起,对公司的业绩增长具有正向作用。十年期间股东权益仅摊薄1.55%,但利润增长9.2倍,对原股东是很划算的事。假设公司从市场上挖一个高级人才需要300万年薪,包括150万现金和150万股权,股权激励将该员工长期利益与公司绑在一起,员工更期待公司业绩上升股价上涨。如果没有股权激励,公司给人才支付的年薪很可能更高,员工也不在意公司未来的股价是否能大涨。对于腾讯的股东,你是愿意股权没有任何摊薄但公司的利润复合年化15%,十年增长4倍(远高同期GDP十年增长2.12倍);还是愿公司利润十年增长9.22倍但因为股权的摊薄了1.55%,归属你的利润增长了9.08倍呢?

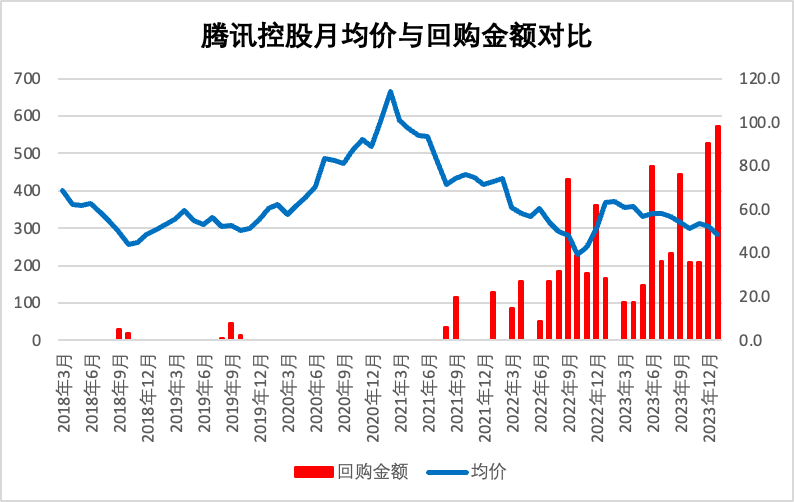

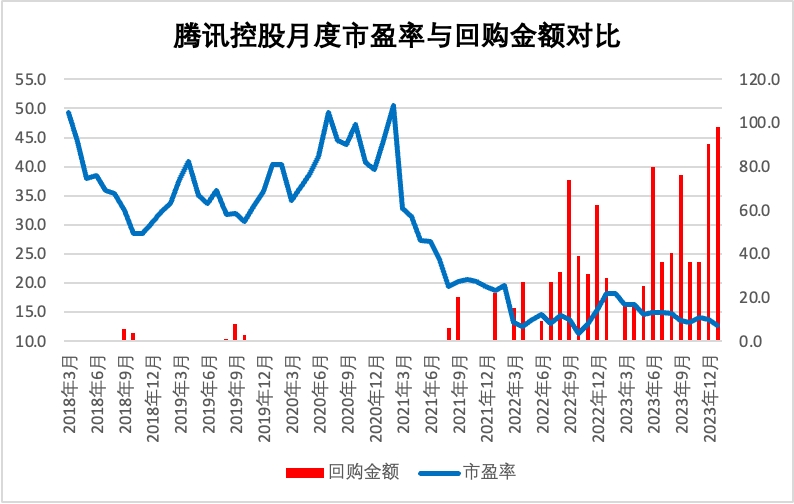

图3和图4都是月度数据,从图3可以很明显看出,腾讯的回购主要是在股价下跌期间。在2020年及2021上半年股价大幅上涨阶段没有任何回购,2021年后股价跌破400元之后回购力度明显加强。计算可知腾讯回购的金额与股价的相关性是-37%,呈现出较明显的负相关性。图4是月度平均市盈率与月度回购金额的对比,左右两轴分别是月度平均市盈率和月度回购金额。腾讯所有的月度回购均发生在月平均市盈率小于35倍,2021年后更是在市盈率小于20倍之后大幅回购,市盈率越低回购的金额越大。计算可知腾讯回购的金额与市盈率的相关性是-65%,呈现出很明显的负相关性。腾讯回购的投资决策可以得满分。

管理层对自由现金流使用的原则应该是:将现金用于为股东创造更大的价值。在2021年之前,腾讯极少回购和分红,公司将大量的利润进行投资,著名的成功案例是拼多多、京东、美团。腾讯的投资给公司带来大量的投资收益,同期腾讯自己的股票估值一直较高,投资互联网初创企业比回购自家的股票更能帮股东创造价值。如果不能投资于超越平均回报率的项目,唯一合理和负责任的做法就是分给股东。具体可以是:1)分红或提高分红;2)回购股票(见《巴菲特之道》)。但相当多公司的管理层天然有做大公司的倾向,管理层可以掌握更多的资源但对股东却是损害。

每当腾讯公布财报后,即有大量分析师及网络大V的研究文章。分析历年财报后的研究报告,可合理的解释历史业绩但对未来业绩的分析准确度一般。部分投资者对腾讯游戏业务的表现不满,但短期个别游戏不如竞争对手很正常,游戏的毛收入占比低于30%(国内更是低于20%)也并非坏事。当多数研究认可公司的价值被低值且公司有巨额的现金流时,每天10亿的回购大约已经占到成交额的10%~20%,投资者可以得出两个结论:1)腾讯赚的是含金量很高“真实”的钱;2)管理层很重视股东的回报。

1. 腾讯大股东减持与回购的争论

我自己于2022/3/10首次用港股通以391.2港币(相当于现价367.6港币)买入100股,随后逢低只加不卖至今成本大约为297港币,持有至今天刚好盈利2%,期间经历大股东Prosus公布持续减持计划、股价大跌到200元以下,体验相当不好。在投资论坛上或和朋友聊腾讯的股票时,总会看到对大股东减持的担忧。即使上周腾讯发布从2023年490亿回购提高到今年大于1000亿港元的回购计购,论坛中的点赞很多的言论包括:大股东的减持也翻一倍;大股东今年减持10000亿;每年大把股权激励的回购有什么用。投资者需要对自己的金钱负责,对投资的证券认真分析,重视信息也需要排除网络不理性狂热和恐慌。按公开数据,腾讯大股东去年末持有腾讯已低于25%,现在总市值仅仅7000亿港币,怎么能减持10000亿?(当然杠精可以说,腾讯股价先涨一倍,大股东持股市值14000亿,就可以减持了)。梳理有关腾讯大股东减持与股票回购的争论,典型的问题如下:

1)大股东的减持也翻倍,股价仍然受到打压;

2)大股东配合美丽国打压国内科技龙头股,会持续多年减持直到清仓腾讯;

3)腾讯边股权激励边回购,股本没有减少反增加,股东的权益被摊薄;

2. 腾讯股本变化情况分析

2.1 大股东Prosus减持 VS 腾讯回购

回答上节中的三个问题首先需要统计近几年腾讯大股东Prosus减持与腾讯回购的数据。图1是大股东近几年的持股数据,图中的红色数据是假设21年报之后至22年6月份发布公告区间内无减持的合理推测。按照各区间的腾讯的平均成交价格与区间减持的数量,可以相当准确的估算大股东减持的金额;同时腾讯的回购金额和回购数量也是可查到的公开数据。

2021年8月份,腾讯在时隔22个月后又开启回购,金额从每天1个亿到2个亿、再到3个亿。2022年6月大股东长期减持计划实施后,腾讯的回购金额从3亿逐步提升到3.5亿与4亿。去年底腾讯股价大跌的那段时间,每天的回购金额又提升到了5~10亿。按图1的两个相邻时间大股东的股数变化以及期间的成交均价,可以准确估算期间大股东减持的金额。如22/6/30~9/8号期间,大股东总共减持了178.3亿港币。腾讯的回购金额是公开数据,同期总共回购了79.8亿港币。按交易日计算,期间大股东日均减持4.3亿元,腾讯日均回购3.0亿元。腾讯日均回购1是按实际回购的天数、日均回购2是按腾讯交易的天数,由于财报发布前不能回购,所以可交易的天数大于或等于实际回购的天数,日均回购2则小于日均回购1。

从图2中可以看出,自2022年初至2023年一季度,大股东减持力度很大,平均每个交易日减持4.4亿元,同期腾讯平均每个交易日回购1.7亿元,明显少于大股东的减持。但2023年中后大股东减持力度明显减少,平均每个交易日减持1.9亿,同期腾讯每个交易日回购2.2亿元。按腾讯最新财报会的表态,今年回购金额将超过1000亿,按可以回购的日期计算,平均每日需回购超过8亿元;即使分摊到全年250交易日,平均每日回购大于4亿元。大股东的减持强度慢慢降低,而腾讯的回购强度增加一倍,腾讯2024年的回购数量极可能多于大股东的减持数量,两者合力的结果更可能是推升股价。

2.2 大股东Prosus要清空腾讯吗

南非大股东卖出腾讯不是要清空腾讯,大股东的操作是套利。这个问题就像是上市公司Q主业是投资,持有1亿股腾讯的股票和可以忽略不计的其他公司股票。Q公司持有的腾讯股票价值300亿港元,但Q公司自己的总市值才150亿港币,明显的是低估。Q公司的管理层决定:卖出腾讯的股票再买入自家公司的股票,直到自家公司的市值不再明显低估。Prosus是上市公司,上图雪球网友“仓总嘉措”从网上公布的信息统计,大股东Prosus及其母公司在2022年6月28号开始减持腾讯同时买入自家公司股票,消息公布后两家公司的股价一周上涨20%多,而腾讯则下跌7.76%,Prosus的低估有明显改善。上小节图中自2022/6/28~9/8日,大股东减持腾讯共计191.2亿港元,按7.8:1折合成美元是24.5亿美元,而上图同期内两家公司共花费35.4亿美元买入自家股票,甚至是高于腾讯股票的金额。

持有Prosus公司的股东们间接持有腾讯,他家部分股东将Prosus的股票低价卖给该公司也即等于低价卖出腾讯。而Prosus公司减持估值相对更高些的腾讯再买入极度低估的自家股票,两者相抵后Prosus公司剩余股东持有更多的腾讯权益。打个简单的比方,Prosus公司原有30个股东共持有30%的腾讯股票,每人享有1%的腾讯权益;现在有20个股东共持有24%的股票,但每人享有1.2%的腾讯权益。

2.3 腾讯每年大量股权激励摊薄股东权益

腾讯每年都有股权激励给核心员工,股权激励在国内外的科技公司中较为常见,但投资者常常因为增发激励股份数量大于回购注销的数量,诟病股权激励过多摊薄股东的权益。腾讯在2014年将股票一拆五后,2014/5/15日的总股本为93.18亿股,2024/3/25最新的股本为94.62亿股,即十年间股本增加了1.55%,对于十年前的原股东,股东仅仅摊薄1.55%。腾讯调整年利润为从2013年的171亿增加到2023年的1577亿,十年增长了9.22倍。股权激励将员工与公司的长期利益绑在一起,对公司的业绩增长具有正向作用。十年期间股东权益仅摊薄1.55%,但利润增长9.2倍,对原股东是很划算的事。假设公司从市场上挖一个高级人才需要300万年薪,包括150万现金和150万股权,股权激励将该员工长期利益与公司绑在一起,员工更期待公司业绩上升股价上涨。如果没有股权激励,公司给人才支付的年薪很可能更高,员工也不在意公司未来的股价是否能大涨。对于腾讯的股东,你是愿意股权没有任何摊薄但公司的利润复合年化15%,十年增长4倍(远高同期GDP十年增长2.12倍);还是愿公司利润十年增长9.22倍但因为股权的摊薄了1.55%,归属你的利润增长了9.08倍呢?

3. 腾讯回购的评价

从公开信息看,腾讯自2018/9/7日首次开始回购,2018~2021年回购力度较小,自2022年之后的回购力度明显增加。从腾讯历史股价、市盈率与回购金额看,腾讯的回购极其理性,应该获得很高的评价。图3和图4是腾讯近六年的回购金额的信息(注:数据来源于Wind)。图3和图4都是月度数据,从图3可以很明显看出,腾讯的回购主要是在股价下跌期间。在2020年及2021上半年股价大幅上涨阶段没有任何回购,2021年后股价跌破400元之后回购力度明显加强。计算可知腾讯回购的金额与股价的相关性是-37%,呈现出较明显的负相关性。图4是月度平均市盈率与月度回购金额的对比,左右两轴分别是月度平均市盈率和月度回购金额。腾讯所有的月度回购均发生在月平均市盈率小于35倍,2021年后更是在市盈率小于20倍之后大幅回购,市盈率越低回购的金额越大。计算可知腾讯回购的金额与市盈率的相关性是-65%,呈现出很明显的负相关性。腾讯回购的投资决策可以得满分。

管理层对自由现金流使用的原则应该是:将现金用于为股东创造更大的价值。在2021年之前,腾讯极少回购和分红,公司将大量的利润进行投资,著名的成功案例是拼多多、京东、美团。腾讯的投资给公司带来大量的投资收益,同期腾讯自己的股票估值一直较高,投资互联网初创企业比回购自家的股票更能帮股东创造价值。如果不能投资于超越平均回报率的项目,唯一合理和负责任的做法就是分给股东。具体可以是:1)分红或提高分红;2)回购股票(见《巴菲特之道》)。但相当多公司的管理层天然有做大公司的倾向,管理层可以掌握更多的资源但对股东却是损害。

每当腾讯公布财报后,即有大量分析师及网络大V的研究文章。分析历年财报后的研究报告,可合理的解释历史业绩但对未来业绩的分析准确度一般。部分投资者对腾讯游戏业务的表现不满,但短期个别游戏不如竞争对手很正常,游戏的毛收入占比低于30%(国内更是低于20%)也并非坏事。当多数研究认可公司的价值被低值且公司有巨额的现金流时,每天10亿的回购大约已经占到成交额的10%~20%,投资者可以得出两个结论:1)腾讯赚的是含金量很高“真实”的钱;2)管理层很重视股东的回报。

2

补充两个信息:

1) 一个是雪球网友的关于腾讯大股东减持与腾讯回购的详解,具体文章可以查看: https://xueqiu.com/6490468241/285057121

按泛欧交易所的规定,大股东Prosus每天回购自己的股票不能超过成交量的25%,回购一年多后Prosus的成交量明显减少,统计发现大股东是按上限回购自家的股票。持续回购下未来的股票更集中,流动性更低,每天的成交额更少。而回购的钱来自于卖出腾讯,所以未来减持腾讯估计也会更少,预计24年减持的金额为500亿左右,不到2%的股本。

文章最后有统计:2022年中,大股东Prosus自己共有30.26亿股本,持有腾讯27.69亿股,每股Prosus的含腾量0.915;2024年一季度末,大股东Prosus自己共有24.94亿股本,持有腾讯23.24亿股,每股Prosus的含腾量0.932,含腾量提高了!

其实还不止如此,假设2026年末,每股Prosus的含腾量刚好为1,相对2022年中的0.915差不多增加10%左右。但腾讯的总股本也下降到80亿股,相对2022年中的96亿大幅减少,每股的权重相当于增加了20%,那每股Prosus的含腾讯量实际上是增加32%(等于1.1*1.2-1)。

2)段永平(网名:大道无形我有形)评价腾讯的回购:不够稳定,不如苹果的现金中性。意思是苹果的分红及回购计划非常简单清晰,是“现金中性”,就是不留多过经营需要的现金的意思。而腾讯未来两年、三年的回购不确定,没有明确的说法。

腾讯确实没有明确说长期的回购计划,去年单日大跌破300的时侯当天回购10个亿,我认为腾讯应该持续这个力度的回购(国信的研报说腾讯的自由现金流足够),但之后有几天就只回购5个亿,我还一度很失望。

但我文章的分析也表明:过去不回购而是投资是对的,腾讯在股价时显低估的时侯回购还是很多,我是相信管理层未来对自由现金的运用也令人满意。

1) 一个是雪球网友的关于腾讯大股东减持与腾讯回购的详解,具体文章可以查看: https://xueqiu.com/6490468241/285057121

按泛欧交易所的规定,大股东Prosus每天回购自己的股票不能超过成交量的25%,回购一年多后Prosus的成交量明显减少,统计发现大股东是按上限回购自家的股票。持续回购下未来的股票更集中,流动性更低,每天的成交额更少。而回购的钱来自于卖出腾讯,所以未来减持腾讯估计也会更少,预计24年减持的金额为500亿左右,不到2%的股本。

文章最后有统计:2022年中,大股东Prosus自己共有30.26亿股本,持有腾讯27.69亿股,每股Prosus的含腾量0.915;2024年一季度末,大股东Prosus自己共有24.94亿股本,持有腾讯23.24亿股,每股Prosus的含腾量0.932,含腾量提高了!

其实还不止如此,假设2026年末,每股Prosus的含腾量刚好为1,相对2022年中的0.915差不多增加10%左右。但腾讯的总股本也下降到80亿股,相对2022年中的96亿大幅减少,每股的权重相当于增加了20%,那每股Prosus的含腾讯量实际上是增加32%(等于1.1*1.2-1)。

2)段永平(网名:大道无形我有形)评价腾讯的回购:不够稳定,不如苹果的现金中性。意思是苹果的分红及回购计划非常简单清晰,是“现金中性”,就是不留多过经营需要的现金的意思。而腾讯未来两年、三年的回购不确定,没有明确的说法。

腾讯确实没有明确说长期的回购计划,去年单日大跌破300的时侯当天回购10个亿,我认为腾讯应该持续这个力度的回购(国信的研报说腾讯的自由现金流足够),但之后有几天就只回购5个亿,我还一度很失望。

但我文章的分析也表明:过去不回购而是投资是对的,腾讯在股价时显低估的时侯回购还是很多,我是相信管理层未来对自由现金的运用也令人满意。

2

今天看到雪球上有个贴子,https://xueqiu.com/4406747817/284411842,其中有些话我很认可。

我认为第三点的重要性被低估了

- 红利股会从公用事业股向制造业股扩展,用拥有资产的心态看市场。很多企业资本开支周期结束后,都开始分红或回购。

- 房租回报率跟股市分红率相比,时间会拉得很长。(以房租上涨为主还是房价下跌为主呢?)

- 重要的是评估公司的资本配置能力是否对股东有利。(管理层保留全部利润投入于低回报的项目,对股东是损害,但管理层却可以掌握更多的资源)

我认为第三点的重要性被低估了

0

nvidia - 专注期权的入门选手

回购的股份发给员工么。

其实当腾讯员工很幸福,各种福利,股票,发发个不停。

或者各种试验性项目,把钱烧出去。

股东实际就是给上市公司拿最后盈利的小部分发给你们的。

不过国内个人实际控股公司都差不多。

董小姐这种厚道比较少。

其实当腾讯员工很幸福,各种福利,股票,发发个不停。

或者各种试验性项目,把钱烧出去。

股东实际就是给上市公司拿最后盈利的小部分发给你们的。

不过国内个人实际控股公司都差不多。

董小姐这种厚道比较少。

0

@yeungc

在股价向上的过程中,股权激励有助于员工的税后收入。如果某员工授予了一个四年后的股权100万,到期后价值200万,并不是按200万交税,而是按(100+200)/ 2 = 150万的收入交税。考虑到股权激励的大部分是总监及专家以上,边际税率几乎都是45%,考虑部分有股权激励(授予股数占比少)的核心员工的边际税率不高于35%,按平均40%的计算个人所得税。那100万股权省下来的税是(200-150)*40% = 20万,意味着如果全是现金激励,需要多给 20/(1-40%) = 33.3万,相当于原股权部分的33.3%了。

腾讯2023年的股权激励是228亿,如果全现金激励,可能要多花228*33.3% = 76亿(比例不一定是33.3%,数据不一定准确,但是肯定要多花钱),那么年利润将从1577将到1501亿。 相当于利润减少了5%。

感谢整理,解释了我的一些疑问。对于2.3的部分有一点点不同意见,历史视角做参考没问题,但股权激励不一定能确保股价上涨,腾讯十年增长也不一定跟这股权激励有关系。以下几点解释起来有点复杂:

- 股权激励会实际提升员工税后收入,没有股权激励将花更多的现金激励。

在股价向上的过程中,股权激励有助于员工的税后收入。如果某员工授予了一个四年后的股权100万,到期后价值200万,并不是按200万交税,而是按(100+200)/ 2 = 150万的收入交税。考虑到股权激励的大部分是总监及专家以上,边际税率几乎都是45%,考虑部分有股权激励(授予股数占比少)的核心员工的边际税率不高于35%,按平均40%的计算个人所得税。那100万股权省下来的税是(200-150)*40% = 20万,意味着如果全是现金激励,需要多给 20/(1-40%) = 33.3万,相当于原股权部分的33.3%了。

腾讯2023年的股权激励是228亿,如果全现金激励,可能要多花228*33.3% = 76亿(比例不一定是33.3%,数据不一定准确,但是肯定要多花钱),那么年利润将从1577将到1501亿。 相当于利润减少了5%。

- 股权激励将员工和公司的长期利益捆绑在一起,那些在微信初期迭代过程中疯狂加班的人获得不菲的股权激励,再在股价上涨过程中收获满意的财富。试想如果没有股权激励,这些人是不是觉得不需要这么拼命呢,对公司的发展多少会有点影响吧。视频号和《王者荣耀》项目组的员工也会觉得累但很值得吧。

- 十年9.22倍折合成复合年化是24.87%,如果让员工的税后收入不变,全换成现金激励需要更多的钱(在股价上涨阶段),员工也不关心公司的股权长期表现如何,两者结合就算每年影响年化增长率2个百分点到22.87%,那十年后是7.84倍。(我猜到你是觉得不会从9.22倍变成文章假设的4倍,那就假设影响小一些,但有影响是肯定的吧)

- 十年期间利润增到9.22倍且股权仅摊薄1.55%,我作为纳米股东真心满意(可以不是十年前就持有),未来十年利润增长只要的4倍就足够了。如果还有股东不满意,那请等到年底,今年的回购金额加上股价不大幅上行的话,年底的股本将会是91.5亿左右,比十年前93.18亿还要少 !

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号