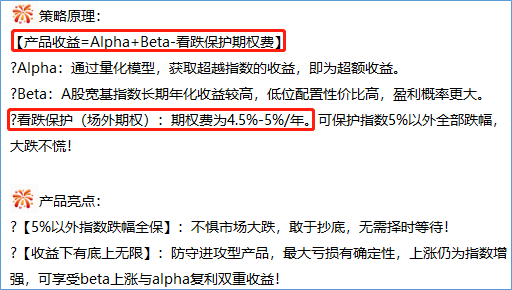

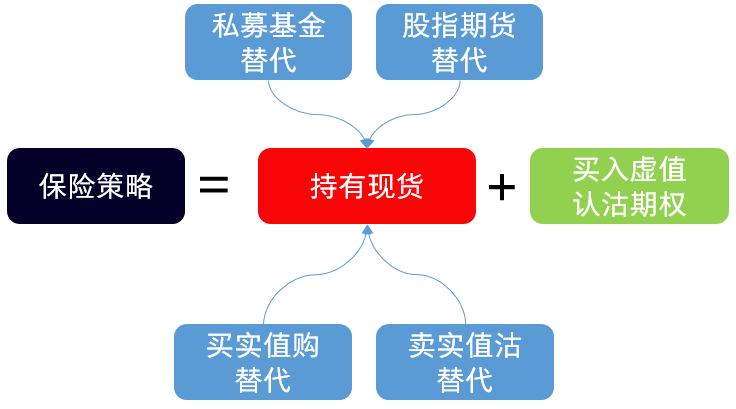

最近某私募基金滚动发行多款限亏结构的指数增强基金(本文不做宣传,仅研究其策略及策略的效果),其实原理很简单,就是我们常说的保险策略,持有多头仓位 买虚值认沽。

我们常用的保险策略就是持有持有现货(股指期货、ETF、私募基金、实值购的买方或者实值沽的卖方,在帖子备兑策略及优化/替代策略的回测中已有说明),同时买一份场内虚值认沽期权进行保护,某私募基金的做法是,通过量化选股,持有一揽子股票,争取做出比指数表现更好的增强效果,期权端不采用场内期权,而是通过场外期权进行保护。(场外期权比场内期权有优势的地方是金额可与对手方自行商定,严格做到1:1保护,行权价可以与对手方自行商定,精确到小数点后2位,场内期权的行权价通常是整数点位,比如中证1000股指期权的远期合约的行权间隔是200点,对6000点左右的指数来说大约3.3%,有时候低一档太虚,高一档太实)

为研究该策略的表现,本文选择了1000ETF、股指期货、买实值购、卖实值沽、2只私募基金进行了回测,将结果分享给大家,供大家参考(时间区间为2022.7.22-2023.12.15,时间较短,注意投资风险)

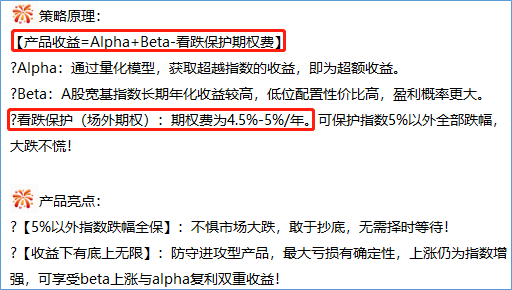

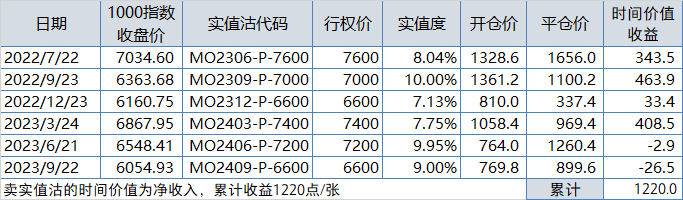

1、虚值沽的合约选择及调仓日如下

2、1000ETF,选择512100.SH作为回测标的,无推荐目的,仅回测使用

3、股指期货合约选择及调仓日如下

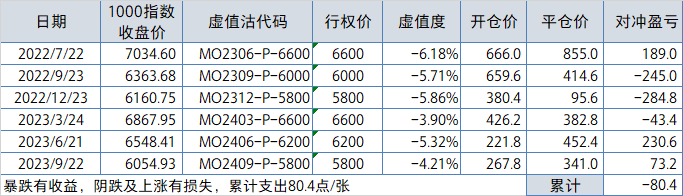

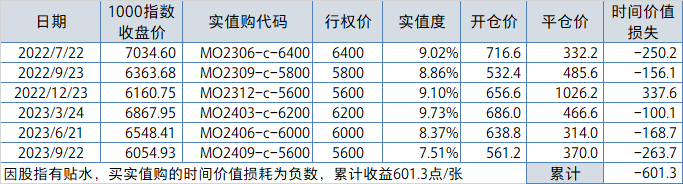

4、买实值购合约选择及调仓日如下

5、卖实值沽合约选择及调仓日如下

6、2只私募净值表现(可能存在小市值因子的风险暴露)

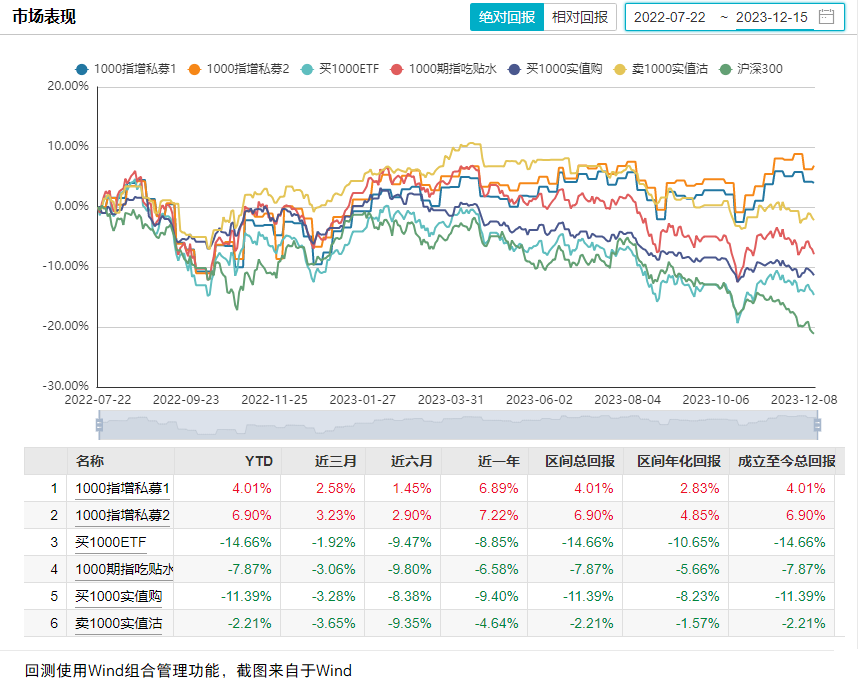

现货及替代现货的对比

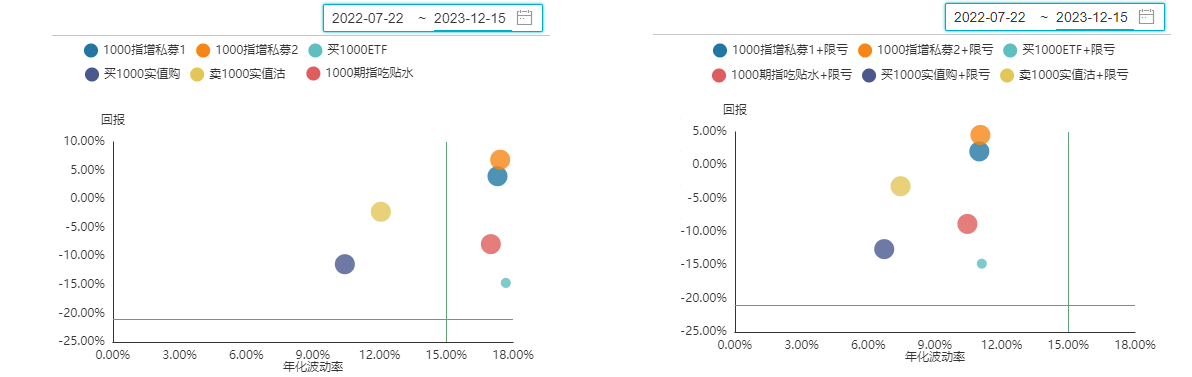

保险策略的对比

保险策略在卖实值沽和买实值购策略中没有降低波动率,在股指期货、ETF及私募基金策略中起到了显著的作用。

回测方式:

1、为提高精细度,将初始资金设为5000万,

2、ETF及私募基金,第一步,计算买虚值沽的数量,比如2022年7月22日,指数收盘价为 7034.6,买虚值沽的张数=总资产/指数点位/100,取整,约等于71张,买入认沽合约,占用资金约472.9万,第二步,用股指期货将Beta部分补足,用4张,合约价值约562.8万,保证金按15%计算,约占用84.4万,剩余资金约4442.7万,第三步,买入现货,使用金额为总资产减去股指期货合约价值562.8万,确保Beta为1。在下个调仓日,将所有品种平仓,然后重复上述3个步骤。如遇分红,默认分红再投资,且私募不考虑业绩报酬。

3、股指期货、买实值购和卖实值沽,第一步,计算买虚值沽的数量,比如2022年7月22日,指数收盘价为 7034.6,买虚值沽的张数=总资产/指数点位/100,取整,约等于71张,买入认沽合约,占用资金约472.9万,第二步,计算买入股指期货的买入数量=总资产/指数点位/200,向下取整,买入35张,合约价值约4715.9万,第三步,买入现货,使用金额为总资产减去股指期货张数*指数点位,约4924.22万,用ETF将Beta部分补足,确保Beta为1。买实值购与卖实值沽的处理方式如股指期货方式相同。

声明:本人从业,投顾证书编号S0130623040006,无期权账户,只能回测,与实盘结果有较大偏差,本文仅属于期权投资策略讨论,不作为投资建议,投资有风险,决策须谨慎。

我们常用的保险策略就是持有持有现货(股指期货、ETF、私募基金、实值购的买方或者实值沽的卖方,在帖子备兑策略及优化/替代策略的回测中已有说明),同时买一份场内虚值认沽期权进行保护,某私募基金的做法是,通过量化选股,持有一揽子股票,争取做出比指数表现更好的增强效果,期权端不采用场内期权,而是通过场外期权进行保护。(场外期权比场内期权有优势的地方是金额可与对手方自行商定,严格做到1:1保护,行权价可以与对手方自行商定,精确到小数点后2位,场内期权的行权价通常是整数点位,比如中证1000股指期权的远期合约的行权间隔是200点,对6000点左右的指数来说大约3.3%,有时候低一档太虚,高一档太实)

为研究该策略的表现,本文选择了1000ETF、股指期货、买实值购、卖实值沽、2只私募基金进行了回测,将结果分享给大家,供大家参考(时间区间为2022.7.22-2023.12.15,时间较短,注意投资风险)

1、虚值沽的合约选择及调仓日如下

2、1000ETF,选择512100.SH作为回测标的,无推荐目的,仅回测使用

3、股指期货合约选择及调仓日如下

4、买实值购合约选择及调仓日如下

5、卖实值沽合约选择及调仓日如下

6、2只私募净值表现(可能存在小市值因子的风险暴露)

现货及替代现货的对比

保险策略的对比

保险策略在卖实值沽和买实值购策略中没有降低波动率,在股指期货、ETF及私募基金策略中起到了显著的作用。

回测方式:

1、为提高精细度,将初始资金设为5000万,

2、ETF及私募基金,第一步,计算买虚值沽的数量,比如2022年7月22日,指数收盘价为 7034.6,买虚值沽的张数=总资产/指数点位/100,取整,约等于71张,买入认沽合约,占用资金约472.9万,第二步,用股指期货将Beta部分补足,用4张,合约价值约562.8万,保证金按15%计算,约占用84.4万,剩余资金约4442.7万,第三步,买入现货,使用金额为总资产减去股指期货合约价值562.8万,确保Beta为1。在下个调仓日,将所有品种平仓,然后重复上述3个步骤。如遇分红,默认分红再投资,且私募不考虑业绩报酬。

3、股指期货、买实值购和卖实值沽,第一步,计算买虚值沽的数量,比如2022年7月22日,指数收盘价为 7034.6,买虚值沽的张数=总资产/指数点位/100,取整,约等于71张,买入认沽合约,占用资金约472.9万,第二步,计算买入股指期货的买入数量=总资产/指数点位/200,向下取整,买入35张,合约价值约4715.9万,第三步,买入现货,使用金额为总资产减去股指期货张数*指数点位,约4924.22万,用ETF将Beta部分补足,确保Beta为1。买实值购与卖实值沽的处理方式如股指期货方式相同。

声明:本人从业,投顾证书编号S0130623040006,无期权账户,只能回测,与实盘结果有较大偏差,本文仅属于期权投资策略讨论,不作为投资建议,投资有风险,决策须谨慎。

Edge

Edge Chrome

Chrome Firefox

Firefox

京公网安备 11010802031449号

京公网安备 11010802031449号